جدول المحتويات:

ما هو عائد السندات؟

مصطلحات أساسية أخرى يجب أن تعرفها

إذن، ما هي العلاقة بين أسعار السندات والعوائد؟

كيفية حساب عائد السندات

4 أنواع رئيسية من عوائد السندات، مع الصيغ وعملية الحساب

7 عوامل تؤثر على عوائد السندات

ما هو سبب أهمية عائد السندات؟

تعلم كيفية التداول باستخدام حساب تجريبي

ما هو عائد السندات؟

السند

السند هو ورقة مالية ذات دخل ثابت تصدرها شركة أو حكومة لزيادة رأس المال. يمكن للمستثمرين شراء السندات، التي تدفع لهم الفائدة، لتوليد عوائد الاستثمار.

العائد

العائد هو العائد من الاستثمار.

عائد السندات

يشير عائد السندات إلى العائد الذي يتلقاه المستثمر من الاستثمار في السندات.

مصطلحات أساسية أخرى يجب أن تعرفها

المصدر:

الكيان أو المنظمة التي تصدر السند لجمع الأموال. يمكن أن تكون حكومة أو شركة أو أي كيان آخر يحتاج إلى زيادة رأس المال.

حامل السند:

المستثمر الذي يشتري السند، وبالتالي يقرض المال لمصدره.

القيمة الاسمية:

مبلغ المال الذي يقترضه المصدر ويتعهد بسداده لحامل السند عند الاستحقاق. ويشار إليه أيضًا بالمبلغ الرئيسي.

معدل القسيمة:

سعر الفائدة المدفوع على السند، ويتم التعبير عنه عادة كنسبة مئوية من القيمة الاسمية. وهذا السعر ثابت عند الإصدار ويدفع بشكل دوري حتى استحقاق السند.

تاريخ الاستحقاق:

التاريخ الذي يتعهد فيه المصدر بسداد القيمة الاسمية للسند لحامل السند. يمكن أن تكون قصير الأجل (أقل من عام) أو طويل الأجل (يصل الى 30 عامًا أو أكثر).

إذن، ما هي العلاقة بين أسعار السندات والعوائد؟

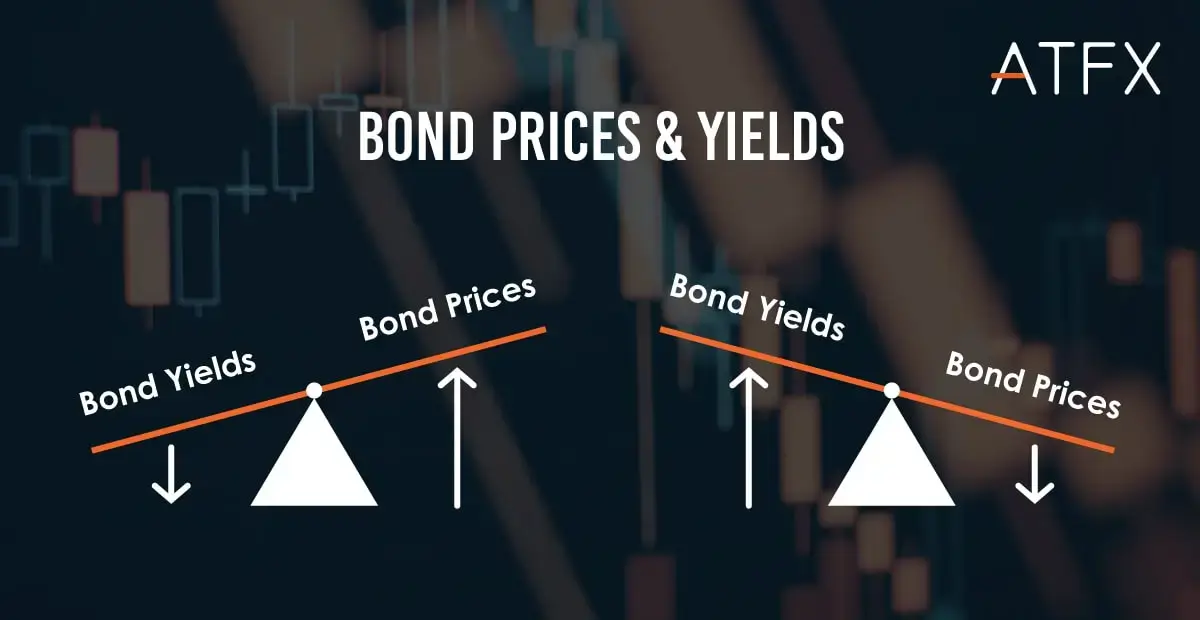

العلاقة بين سعر السند والعائد أمر بالغ الأهمية ولكنها عكسية. ويؤدي انخفاض سعر السند عن القيمة الاسمية إلى عائد سند أعلى من معدل القسيمة، في حين أن ارتفاع سعر السند يؤدي إلى انخفاض عائد السند بالمقارنة مع معدل القسيمة.

لذلك، يعتمد حساب عائد السندات على سعر السند وسعر القسيمة. ويؤدي انخفاض سعر السند إلى زيادة عائد السند، ويؤدي ارتفاع سعر السند إلى انخفاض عائد السند.

كيفية حساب عائد السندات

السند هو قرض لمصدر السند يسمح للمستثمرين بكسب الفائدة طوال مدة صلاحية السند والحصول على القيمة الاسمية للسند عند الاستحقاق. يمكن شراء السندات بعلاوة أو بخصم، مما يغير العائد الذي يكسبه المستثمر.

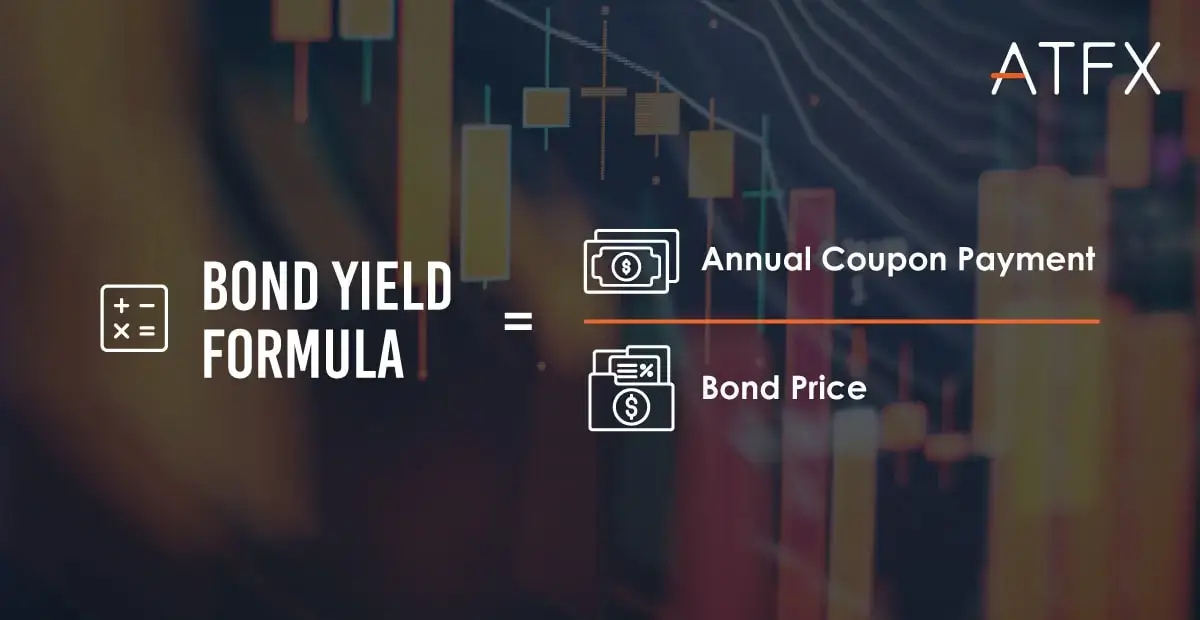

لحساب عائد السندات، ستحتاج إلى رقمين: دفعة القسيمة السنوية للسند وسعره. معدل القسيمة هو معدل الفائدة السنوي المحدد في وقت الشراء، ويتم احتساب دفعة القسيمة السنوية عن طريق إضافة الفائدة السنوية المكتسبة. سعر السند هو السعر الحالي. إحدى الطرق البسيطة لحساب عائد السندات هي تقسيم دفع القسيمة على قيمتها الاسمية.

ومع ذلك، فإن هذه الصيغة لا تأخذ في الاعتبار القيمة الزمنية للنقود، أو قيمة الاستحقاق، أو معدل الدفع، لذلك لن توفر عائدًا محددًا للسندات. ومع ذلك، فإنه يمكن تقديم تقدير.

تتراوح تصنيفات السندات من “AAA”، والتي تشير إلى السندات ذات الدرجة الاستثمارية ذات المخاطر المنخفضة، إلى “D”، والتي تشير إلى السندات ذان العائد المرتفع أو “غير المرغوب فيها” لأن مخاطرها أعلى. عندما يتغير سعر السند، يتغير أيضًا عائده. على سبيل المثال، لنفترض أنك اشتريت سندًا بقيمة اسمية قدرها 1000 دولار أمريكي وقسيمة بنسبة 10٪، وتم بيع السند بمبلغ 800 دولار أمريكي في السوق.

في هذه الحالة، يتم بيعها بأقل من القيمة الاسمية أو بسعر مخفض. إذا قمت ببيعه بمبلغ 800 دولار، فسيكون العائد 12.5٪ (100 دولار / 800 دولار). إذا قمت ببيعها بمبلغ 1200 دولار، فسيكون العائد 8.33٪ (100 دولار / 1200 دولار). وبغض النظر عن سعر السوق للسندات، تظل القسيمة كما هي. في المثال المذكور، سيظل حامل السند يحصل على 100 دولار سنويا.

4 أنواع رئيسية من عوائد السندات، مع الصيغ وعملية الحساب

في حين أن معدل القسيمة والعائد الحالي مفيدان في تقدير العائد الناتج عن السندات، إلا أن لهما قيودًا. وهي لا تأخذ في الاعتبار قيمة الفوائد المعاد استثمارها. إنها غير كافية عندما يتم التخلص من سنداتك مبكرًا أو إذا كنت ترغب في تقييم الحد الأدنى من العائد الممكن.

ولتقييم هذه السيناريوهات بدقة، من الضروري إجراء حسابات أكثر تقدمًا للعوائد. لذلك دعونا ننظر إلى أنواع مختلفة من العوائد.

العائد الحالي

يشير العائد الحالي، والذي يشار إليه أيضًا باسم معدل القسيمة، إلى سعر الفائدة السنوي الذي يتم تثبيته في وقت إصدار السند ويظل ثابتًا طوال مدة السند.

يتم حساب العائد الحالي عن طريق قسمة عائد قسيمة السند على سعر السوق الحالي. وبما أن سعر السوق الحالي للسندات يختلف، فإن العائد الحالي سوف يتقلب أيضا وفقا لذلك.

العائد حتى تاريخ الاستحقاق (YTM)

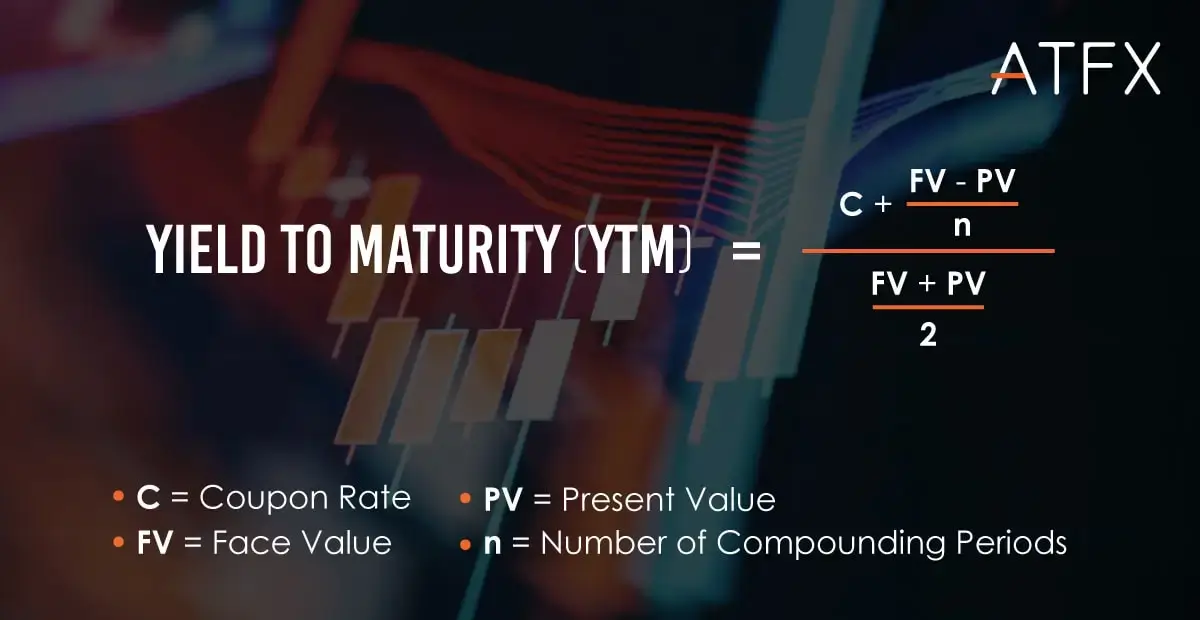

يعد العائد حتى تاريخ الاستحقاق (YTM) مقياسًا مهمًا لمستثمري السندات لأنه يساعد في تحديد سعر الفائدة الإجمالي الذي يحصل عليه المستثمر الذي يحمل السندات حتى تاريخ الاستحقاق. العائد حتى تاريخ الاستحقاق هو معدل الخصم الذي يساوي القيمة الحالية للتدفقات النقدية المستقبلية للسندات، بما في ذلك مدفوعات القسيمة وقيمة الاستحقاق، إلى سعر السوق الحالي. هذه عملية التجربة أو الخطأ يمكن حسابها باستخدام الآلة الحاسبة المالية. التالي هي الصيغة التى يمكنك الرجوع إليها:

على سبيل المثال، لنفترض أن قيمة السند الاسمية تبلغ 10000 دولار، وقمت بشرائه بسعر 90، فهذا يعني أنك ستدفع 90٪ من القيمة الاسمية، أو 9000 دولار. لنفترض استحقاقه خلال 5 سنوات.

العائد الحالي للسند هو 6.7% (600 دولار فائدة سنوية / 9000 * 100 دولار).

تذكر أن عائد السند حتى الاستحقاق في هذه الحالة أعلى لأنه يعتبر أنك ستكسب فائدة مركبة عن طريق إعادة استثمار مبلغ 600 دولار الذي تتلقاه سنويًا. يفترض العائد أيضًا أنه بمجرد استحقاق السند، ستتلقى 10000 دولار، وهو ما يزيد بمقدار 1000 دولار عما دفعته.

من المهم ملاحظة أن العائد حتى تاريخ الاستحقاق قد يختلف عن معدل قسيمة السند ويفترض أن القسيمة والمدفوعات الرئيسية تتم في الوقت المحدد. ولا تأخذ في الاعتبار الضرائب أو رسوم السمسرة المرتبطة بالشراء. بالإضافة إلى ذلك، غالبًا ما تفترض حسابات العائد حتى تاريخ الاستحقاق أنه يتم إعادة استثمار الأرباح.

على الرغم من قيوده، لا يزال العائد حتى تاريخ الاستحقاق مقياسًا مفيدًا لمستثمري السندات لأنه يساعد على مقارنة السندات المختلفة وعوائدها المحتملة.

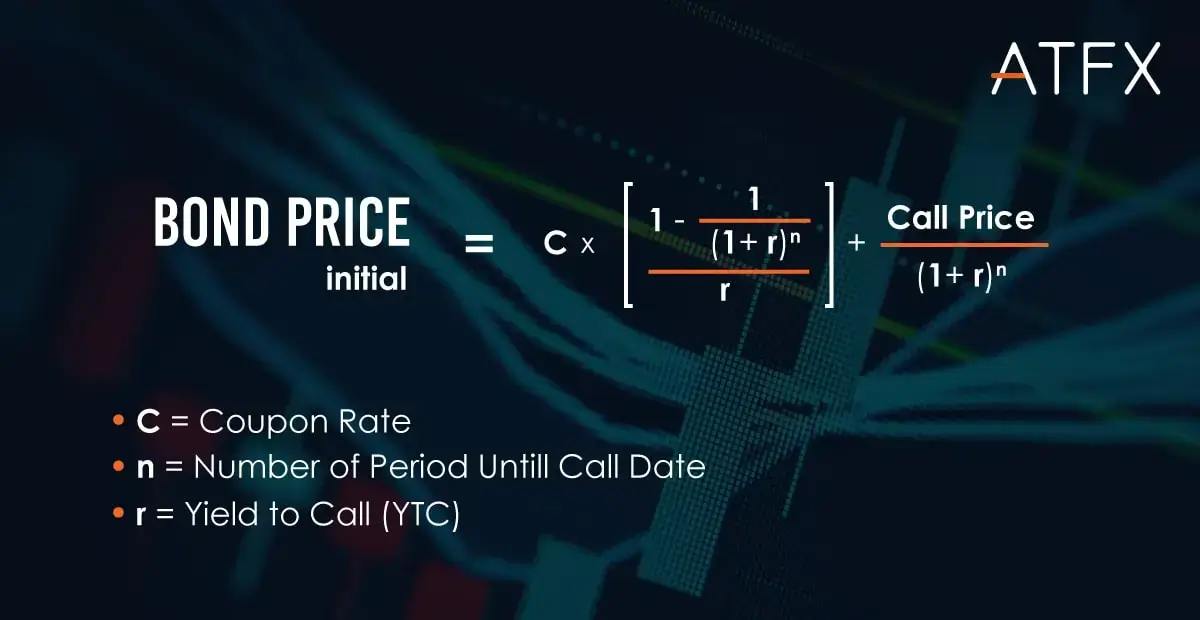

العائد حتى تاريخ الاستدعاء (YTC)

عند الاستثمار في السندات القابلة للاستدعاء، يعد العائد حتى الاستدعاء مقياس حاسماً يجب مراعاته. تسمح السندات القابلة للاستدعاء للمصدر بسداد السند مبكرًا، مما قد يؤثر على عائد السند.

يتم تحديد العائد حتى الاستدعاء باستخدام نفس الحساب مثل العائد حتى تاريخ الاستحقاق، ولكن بدلاً من استخدام تاريخ الاستحقاق، فإنه يستخدم تاريخ الاستدعاء وسعر الاستدعاء، والذي يجب حسابه باستخدام التاريخ الأول الذي يمكن للمصدر أن يستدعي فيه السند.

السندات لها تواريخ استدعاء مختلفة وقد تستمر في دفع الفائدة في التاريخ المحدد حتى تاريخ الاستحقاق، أو يكون لها دفعة فائدة سنوية فقط. إذا ارتفع سعر السندات فوق المعدل الاسمي وتم تداوله بعلاوة، فقد تكون فرص الدعوة المبكرة أعلى. يمكن للمصدر بعد ذلك إصدار سندات جديدة بسعر فائدة أقل، على الرغم من أن سعر الشراء المبكر قد يكون أيضًا بعلاوة بموجب الشروط والأحكام الأصلية.

لحساب العائد المحتمل على السندات القابلة للاستدعاء، يجب على المستثمرين تقييم العائدات المختلفة للاستدعاء و لعائد حتى تاريخ الاستحقاق. من المهم أيضًا مراعاة نطاق العوائد المتاحة للتعرف على ما هو ممكن.

على سبيل المثال، أصدرت شركة Ridgeways Ltd، وهي شركة تطوير عقاري، للتو سندات ذات سعر ثابت تستحق السداد في 31 ديسمبر 2025. ويتم تداول السندات حاليًا بعلاوة قدرها 2.50 دولار. وبذلك يكون العائد حتى تاريخ الاستحقاق 6.82% سنوياً. ومع ذلك، فهو يحتوي على تاريخين للاستدعاء، كما هو موضح في الجدول أدناه.

تم شراء سندات Ridgeways Ltd بسعر ثابت عند 102.5 دولارات

السعر المدفوع للمستثمر | الوصف | العائد (سنويا) | التاريخ |

$103.00 | الاستدعاء الأول | 7.60% | 31/12/2023 |

$101.50 | الاستدعاء الثانى | 7.07% | 31/12/2024 |

$100 | الاستحقاق | 6.82% | 31/12/2025 |

في هذا السيناريو، يبلغ العائد إلى الأسوأ والعائد حتى الاستحقاق 6.82٪ سنويًا. ومع ذلك، يجب عليك ملاحظة أن عوائد السند تختلف مع تغير السعر. على سبيل المثال، إذا ارتفع سعر الشراء من 102.5 دولارًا إلى 106 دولارًا، فسيكون العائد مختلفًا. في هذه الحالة، سيكون أقل عائد ممكن هو العائد الذي يتم استدعاؤه أولاً وليس العائد حتى تاريخ الاستحقاق.

تم شراء سندات Ridgeways Ltd بسعر ثابت عند 106 دولارات

السعر المدفوع للمستثمر | الوصف | العائد (سنويا) | التاريخ |

$103.00 | الاستدعاء الأول | 5.76% | 31/12/2023 |

$101.50 | الاستدعاء الثانى | 5.80% | 31/12/2024 |

$100 | الاستحقاق | 5.84% | 31/12/2025 |

العائد إلى الأسوأ (YTW)

العائد إلى الأسوأ (YTW) هو مقياس لأدنى عائد محتمل للسندات والذي يأخذ في الاعتبار كلا من العائد حتى الاستحقاق (YTM) والعائد حتى الاستدعاء (YTC)، مع استخدام أقل منهما. من المهم معرفة ذلك لكل ورقة مالية قابلة للاستدعاء، لأنها تشير إلى العائد المحتمل الأكثر تحفظًا الذي يمكن أن يوفره السند.

ومع ذلك، فإن العائد حتى الاستحقاق والعائد حتى الاستدعاء هي مجرد تقديرات وقد لا تعكس إجمالي عائد السندات، والذي لا يمكن حسابه بدقة إلا عند البيع أو الاستحقاق.

العائد إلى الأسوأ مفيد لأنه يأخذ في الاعتبار إمكانية استدعاء السند في أسوأ وقت ممكن للمستثمر، أو عدم استدعائه على الإطلاق، مما قد يؤدي إلى انخفاض العائد. وهذا مهم بشكل خاص لأن السندات مصممة لتوفير الحماية السلبية للمستثمرين. العائد إلى الأسوأ هو أقل عائد يمكن أن يتوقعه المستثمر إذا لم يتخلف المصدر عن السداد.

يمكن أن يكون العائد إلى الأسوأ هو نفسه العائد حتى الاستدعاء إذا كان الاستدعاء الأول هو أسوأ نتيجة ممكنة للمستثمر، أو نفس العائد حتى الاستحقاق إذا كان المستثمر في أسوأ حال عندما لا يتم استدعاء السند على الإطلاق. إذا استدعى المُصدر في تاريخ الاستدعاء الثاني أو اللاحق، فقد يكون العائد إلى الأسوأ أقل من كل من العائد حتى الاستدعاء والعائد حتى الاستحقاق، مما يؤدي إلى وضع المستثمر في وضع أسوأ.

إذا قام المستثمر بشراء سندات ذات سعر ثابت متعدد القطاعات بالدولار الأمريكي بسعر 106.25 دولارًا أمريكيًا، فإن العائد إلى الأسوأ بالنسبة للمستثمر سيحدث إذا قام المصدر باستدعاء السند في أول تاريخ استدعاء ممكن، حيث سيحصل على عائد سنوي بنسبة 3.6٪. ومع ذلك، إذا لم يقم مصدر السندات بسدادها في تاريخ الاستدعاء الأول، فإن المستثمر لديه الفرصة لكسب عائد أعلى. أفضل عائد يمكن للمستثمر كسبه على السندات هو 6.33% سنويًا، إذا وصل تاريخ الاستحقاق. ومع ذلك، فمن المرجح أن يختار المصدر سداد السند مبكرًا وإعادة تمويله بسعر أرخص.

السندات متعددة القطاعات بالدولار الأمريكي

السعر المدفوع للمستثمر | الوصف | العائد (سنويا) | التاريخ |

$104.19 | الاستدعاء الأول | 3.60% | 30/06/2023 |

$102.9 | الاستدعاء الثانى | 5.25% | 30/06/2024 |

$100 | الاستدعاء الثالث | 5.61% | 30/06/2025 |

$100 | الاستحقاق | 6.33% | 30/06/2026 |

عندما يتم الاحتفاظ بالسند حتى تاريخ الاستحقاق دون أي مطالبات أو تخلف عن سداد الائتمان، يكون استثمار السندات بسيطًا نسبيًا. ومع ذلك، من المهم بالنسبة للمستثمرين أن يكونوا على دراية بالعائد المعروض عند شراء أو بيع السندات، خاصة فيما يتعلق بالسندات القابلة للاستدعاء والعائد حتى للاستدعاء.

7 عوامل تؤثر على عوائد السندات

اسعار الفائدة:

عندما يخفض البنك المركزي سعر الفائدة الأساسي، تميل عائدات السندات أيضًا إلى الانخفاض. يميل الناس إلى البحث عن استثمارات بديلة مثل السندات الحكومية بسبب انخفاض أسعار الفائدة على الودائع المصرفية.

تصنيفات ائتمانية:

تقوم وكالات التصنيف الائتماني، مثل موديز وستاندرد آند بورز وفيتش، بتعيين تصنيفات ائتمانية لمصدري السندات وسندات محددة لتوفير معلومات حول قدرة المصدر على سداد مدفوعات الفائدة وسداد أصل الدين، والتقاط وتصنيف مخاطر الائتمان.

تشير التصنيفات الأعلى بشكل عام إلى احتمال أكبر للوفاء بالتزامات الدفع، وأي تغييرات في التصنيفات يمكن أن تؤثر على أسعار السندات. ويؤدي التصنيف المحسن إلى ارتفاع الأسعار، في حين يؤدي التصنيف المنخفض إلى انخفاض الأسعار.

وكثيرا ما يكمل المستثمرون المؤسسيون في سندات الشركات هذه التصنيفات المركزية بتحليلهم الائتماني الخاص، باستخدام المقاييس التقليدية مثل نسب تغطية الفائدة ونسب الرسملة لتقييم مخاطر الائتمان. عادة ما يقدم المصدرون الذين لديهم مخاطر ائتمانية أعلى سندات الشركات بأسعار فائدة أعلى للتعويض عن المخاطر الإضافية.

التضخم:

تنخفض أسعار السندات عادة عندما يرتفع التضخم، وتزيد عندما ينخفض. وذلك لأن التضخم يقلل من القوة الشرائية لعوائد الاستثمار. لذلك، عندما تصل السندات إلى مرحلة الاستحقاق، فإن العائد المكتسب على الاستثمار سيكون أقل قيمة بالدولار اليوم بسبب التضخم.

وقت الاستحقاق:

تعتبر السندات طويلة الأجل، ذات تواريخ الاستحقاق الممتدة، أكثر حساسية لتغيرات أسعار الفائدة من السندات قصيرة الأجل. إذا ارتفعت أسعار الفائدة، فمن المرجح أن تنخفض أسعار السندات طويلة الأجل بمعدل أسرع مقارنة بالسندات قصيرة الأجل. تُعرف هذه الظاهرة بعامل مدة السند.

العرض والطلب:

هناك علاقة عكسية بين عوائد السندات وأسعار السندات. عندما يزداد الطلب على السندات، مما يؤدي إلى ارتفاع أسعارها، ينخفض العائد. وعلى العكس من ذلك، عندما ينخفض الطلب على السندات وتنخفض أسعارها، ترتفع أسعار الفائدة والعائدات.

الظروف الاقتصادية:

عندما يكون النمو الاقتصادي قويا، فإن أشكال الاستثمار الأخرى مثل الأسهم ورأس المال الخاص قد تصبح أكثر جاذبية من السندات، مما يؤدي إلى انخفاض الطلب على السندات. ويؤدي ذلك إلى زيادة عوائد السندات، حيث يقدم مصدرو السندات أسعار فائدة أعلى لجذب المستثمرين.

الأحداث السياسية والجيوسياسية:

يمكن لأحداث مثل الحروب وعدم الاستقرار السياسي والكوارث الطبيعية أن تزيد من عدم اليقين والمخاطر، مما يؤدي إلى ارتفاع عوائد السندات.

ما هو سبب أهمية عائد السندات؟

فلماذا يجب أن تهتم بعوائد السندات؟ تعتبر عوائد السندات مؤشرا حاسما لقوة سوق الأسهم ومستوى الفائدة على الدولار الأمريكي. إذا انخفضت عائدات السندات، فهذا يعني أن أسعار السندات ترتفع، مما يشير إلى زيادة الطلب على السندات. يزداد الطلب على السندات عادةً عندما يصبح مستثمرو الأسهم قلقين بشأن سلامة استثماراتهم في الأسهم ويبحثون عن استثمارات أكثر أمانًا مثل السندات.

ومن ناحية أخرى، إذا زادت عوائد السندات، تنخفض أسعار السندات، مما يشير إلى انخفاض الطلب على السندات. ينخفض الطلب على السندات عادة عندما يشعر مستثمرو السندات أن الاستثمار في سوق الأوراق المالية سيكون أكثر ربحية من الاستثمار في السندات، الأمر الذي يمكن أن يضعف الدولار.

تعلم كيفية التداول باستخدام حساب تجريبي

إذا كنت تريد أن تتعلم كيف تكون مستثمراً في الأسواق المالية ، نقترح عليك فتح حساب تجريبي . تقدم ATFX جميع المنتجات المالية الرئيسية على منصة تداول قوية حيث يمكنك ممارسة استراتيجيات مختلفة مع الاستمرار في التعلم من الدليل أو المواد التدريبية المجانية التي توفرها ATFX. لذا، احصل على حساب التداول التجريبي المجاني الخاص بك الآن!