¿Qué es el apalancamiento en el trading? El apalancamiento es una herramienta poderosa que, a menudo, se malinterpreta y que puede tanto favorecer como perjudicar a los traders. Ya sea que recién inicie en los mercados financieros o sea un trader avanzado en busca de perfeccionar sus estrategias, es importante que entienda qué es el apalancamiento para alcanzar el éxito. En este artículo, aprenderá qué es el apalancamiento en el trading, sus posibles beneficios y riesgos, y cómo aprovecharlo de manera efectiva.

Índice

1. ¿Qué es el apalancamiento en el trading?

2. ¿Cómo funciona el apalancamiento en el trading?

3. Trading apalancado frente al trading no apalancado

4. Explicación del ratio de apalancamiento en el trading

5. ¿Debería utilizar el apalancamiento en sus operaciones?

6. ¿Cuánto apalancamiento debería utilizar?

7. Cinco beneficios de utilizar el apalancamiento en el trading

8. Cinco riesgos asociados con el apalancamiento en el trading

9. Seis técnicas de administración de riesgos para trading apalancado

10. Tipos de instrumentos financieros que funcionan con apalancamiento

Apalancamiento. De la teoría a la acción: Explore el trading con nuestra cuenta demo

¿Qué es el apalancamiento en el trading?

El apalancamiento es una herramienta poderosa que permite a los traders aumentar su exposición al mercado sin necesidad de aumentar su inversión de capital. Esencialmente, es una forma de capital prestado que permite a los traders tomar posiciones más grandes de las que podrían acceder solo con sus fondos propios. El apalancamiento significa que, incluso con un depósito inicial pequeño, los traders pueden controlar una posición mucho mayor en el mercado.

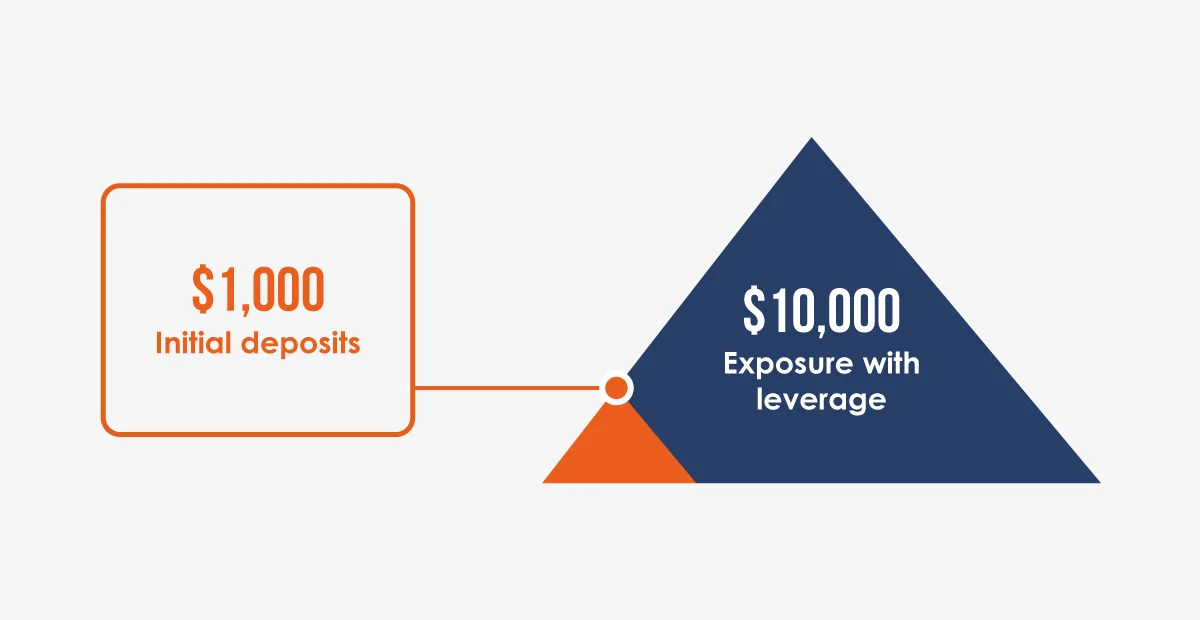

Ejemplo:

Supongamos que usted quiere comprar las acciones de una empresa, pero solo tiene $1000. A falta de apalancamiento, solo podría comprar un máximo de $1000 en acciones de la compañía. Sin embargo, con un ratio de apalancamiento de 10:1, usted podría controlar hasta $10 000 de esa acción con su depósito inicial de $1000. Esto significa que, por cada dólar que invierte, su bróker le presta 10 dólares.

¿Cómo funciona el apalancamiento en el trading?

El apalancamiento se basa en un principio sencillo: usted puede abrir una posición mayor que la que podría tomar con el capital que tiene en su cuenta de trading. Considérelo un préstamo que le otorga su bróker, que le permitirá multiplicar su poder de trading. Sin embargo, es fundamental recordar que, si bien el apalancamiento magnifica sus ganancias potenciales, también amplifica sus pérdidas potenciales. Conozca los tipos de brókeres .

Cuando utiliza apalancamiento, usted celebra un contrato con su bróker. Usted acepta apartar, como una forma de garantía, una fracción de sus fondos, conocida como «margen». Luego, el bróker le permite realizar una operación en el mercado que es un múltiplo de su margen en función de su ratio de apalancamiento. Aprenda qué es el margen .

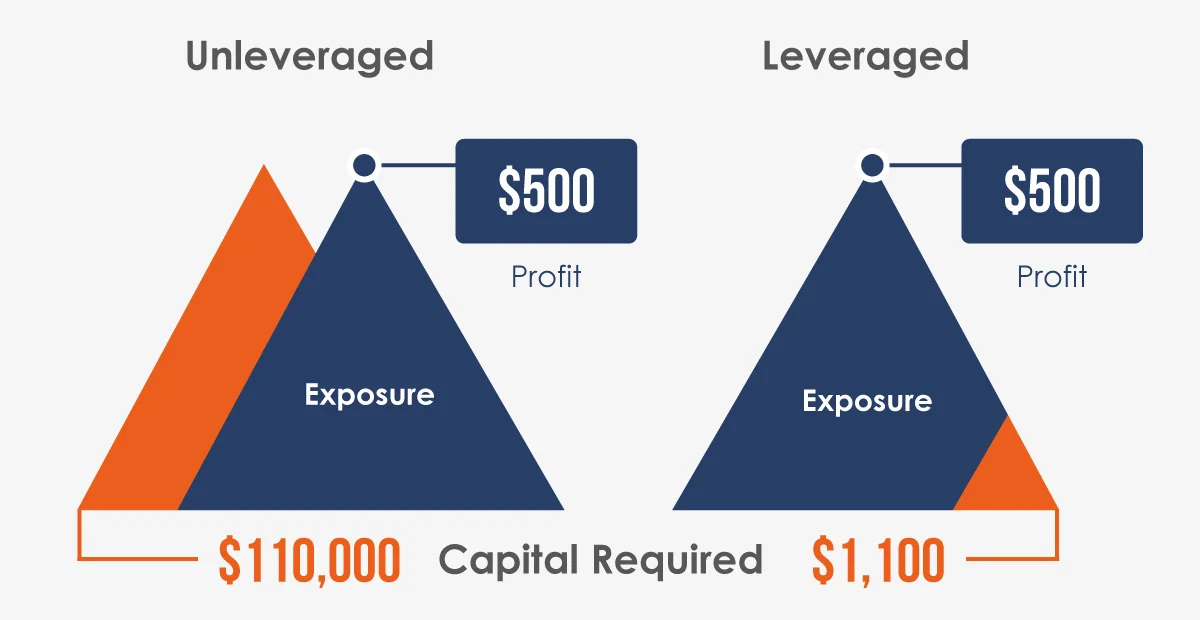

Ejemplo:

Supongamos que usted es un trader de forex y piensa que la cotización del par EUR/USD aumentará. El tipo de cambio actual es de 1.1000 y usted desea comprar un lote estándar (100 000 unidades). A falta de apalancamiento, usted tendría que pagar la cantidad total de $110 000 (100 000 × 1.1000) para abrir la posición. Sin embargo, si su bróker le ofrece un apalancamiento de 100:1, solo tendrá que depositar $1100 como margen (1/100 de $110 000) para controlar la posición completa de $110 000. Si el EUR/USD aumenta a 1.1050, su ganancia sería de $500 (0,0050 × 100 000). A falta de apalancamiento, un aumento de $0.0050 en el tipo de cambio de acuerdo a su inversión de $110 000 habría producido la misma ganancia de $500. Sin embargo, habría tenido que invertir una cantidad significativa de su capital en la operación. Aprenda qué es el tamaño de lote en forex .

Trading apalancado frente al trading no apalancado

La comprensión de las diferencias entre el trading apalancado y no apalancado es fundamental para tomar decisiones informadas.

Aspecto | Trading apalancado | Trading no apalancado |

Definición | Utilización de fondos prestados para amplificar los retornos potenciales. | Utilización del capital personal sin pedir prestados fondos adicionales. |

Retornos potenciales | El posible que obtenga retornos significativamente mayores en comparación con el margen inicial. | Los rendimientos son directamente proporcionales al monto invertido. |

Riesgos | Potencial ampliado tanto de pérdidas como de ganancias. Puede incurrir en pérdidas que superan su margen inicial. | La pérdida potencial máxima es la inversión inicial. |

Requisitos de capital | Requiere menos capital inicial, pero le permite controlar grandes posiciones. | Requiere la financiación total de la posición, por lo tanto, más capital. |

Flexibilidad | Adecuado para estrategias a corto plazo y para aprovechar la volatilidad del mercado. | A menudo, es más adecuado para inversiones a largo plazo que se enfocan en la apreciación constante de los activos. |

Escenario de ganancias de la vida real | Con un apalancamiento de 10:1 y una inversión de $1000, una apreciación de activos del 10 % podría generar una ganancia de $1000 (menos las comisiones). | Con una inversión de $1000, una apreciación de activos del 10 % produciría una ganancia de $100. |

Explicación del ratio de apalancamiento en el trading

El ratio de apalancamiento representa qué tan grande puede ser la posición de un trader en comparación con su depósito (o margen). Es una herramienta que amplía tanto las ganancias como las pérdidas potenciales, lo que la convierte en un arma de doble filo. El apalancamiento generalmente se expresa como una proporción: 10:1, 50:1 o 100:1 e indica qué tan grande puede ser la posición del trader con relación a su margen.

Explicación sobre cómo funciona el margen

Margen: Es el porcentaje del valor total de la operación que un trader debe depositar para abrir una posición apalancada. Actúa como garantía o depósito de seguridad, y asegura que el trader tenga fondos suficientes para cubrir posibles pérdidas.

Apalancamiento: Es el factor por el cual un trader puede aumentar el tamaño de su operación en comparación con su margen. Se expresa como una proporción, por ejemplo 10:1 o 50:1.

Margen | Ratio de apalancamiento |

10 % | 10:1 |

5 % | 20:1 |

3 % | 33:1 |

2 % | 50:1 |

1 % | 100:1 |

0,5 % | 200:1 |

Esta tabla demuestra claramente la relación inversa entre los requisitos de margen y los ratios de apalancamiento. A medida que disminuye el requisito de margen, aumenta el ratio de apalancamiento, lo que permite a los traders controlar posiciones más grandes con depósitos más pequeños.

Ejemplo: Si un trader desea abrir una posición de $100 000 en el mercado de forex con un apalancamiento de 100:1, necesita un margen del 1 % o $1000. Con un ratio de apalancamiento de 50:1, el margen necesario sería del 2 % o $2000. Aprenda por qué el apalancamiento es alto en el mercado de forex .

Desglosando el ratio:

Si un bróker ofrece un ratio de apalancamiento de 10:1, significa que por cada $1 que deposita como margen, puede controlar en el mercado una posición por valor de $10. Aprenda cómo elegir un bróker .

Un ratio de apalancamiento de 100:1 le permite controlar posiciones por valor de $100 por cada $1 que haya depositado como margen.

Cómo afecta las operaciones:

Los ratios de apalancamiento más altos pueden amplificar las ganancias. Por ejemplo, con un apalancamiento de 50:1, un movimiento del mercado del 2 % a su favor puede generar un retorno del 100 % de su margen.

Por el contrario, un movimiento del 2 % en contra daría como resultado una pérdida del 100 % de su margen.

Implicaciones regulatorias:

Diferentes países y organismos reguladores han establecido límites a los ratios de apalancamiento que los brókeres pueden ofrecer a los traders minoristas, principalmente para proteger a aquellos sin experiencia de riesgos excesivos.

Ejemplo: En la Unión Europea, el apalancamiento máximo para los principales pares de divisas está limitado a 30:1 para los traders minoristas.

¿Debería utilizar el apalancamiento en sus operaciones?

La decisión de utilizar el apalancamiento es multifacética y depende de varios factores. Demos un vistazo completo a las consideraciones más importantes:

Tolerancia al riesgo:

Es probable que los traders con una baja tolerancia al riesgo no soporten la volatilidad de las operaciones apalancadas.

Nivel de experiencia:

Es posible que los traders novatos no entiendan completamente los riesgos asociados con el apalancamiento y cometan errores costosos. Los traders más experimentados podrían estar mejor equipados para sortear estos riesgos.

Horarios del mercado:

En mercados muy volátiles, los riesgos asociados con el trading apalancado pueden ser más pronunciados.

Si bien el apalancamiento puede ser una herramienta poderosa, no es adecuada para todos. Los traders deben evaluar cuidadosamente su tolerancia al riesgo, nivel de experiencia y condiciones específicas del mercado antes de utilizar el apalancamiento.

Aprenda cómo convertirse en trader .

¿Cuánto apalancamiento debería utilizar?

La siguiente tabla brinda una guía sobre el nivel de apalancamiento que un trader podría utilizar en función de varios factores:

Factor | Baja tolerancia al riesgo – novato | Tolerancia al riesgo moderada – intermedio | Alta tolerancia al alto riesgo – experimentado |

Volatilidad del mercado | |||

Baja (por ejemplo, pares de divisas estables) | 5:1 | 10:1 | 20:1 |

Moderada (por ejemplo, índices importantes) | 3:1 | 5:1 | 10:1 |

Alta (por ejemplo, criptomonedas) | 2:1 | 3:1 | 5:1 |

Disponibilidad de capital | |||

< $1000 | 10:1 | 20:1 | 50:1 |

$1000 – $5000 | 5:1 | 10:1 | 20:1 |

> $5000 | 3:1 | 5:1 | 10:1 |

Uso de herramientas de administración de riesgos | |||

No se utilizan herramientas | 2:1 | 5:1 | 10:1 |

Utilización de órdenes de stop-loss y take-profit | 5:1 | 10:1 | 20:1 |

Es fundamental tener en cuenta que lo anterior son solo pautas y las decisiones individuales deben basarse en un entendimiento detallado de las circunstancias personales y las condiciones actuales del mercado.

Cinco beneficios de utilizar el apalancamiento en el trading

Estos son algunos de los principales beneficios de utilizar el apalancamiento.

Retornos amplificados:

Uno de los beneficios más atractivos del apalancamiento es la posibilidad de obtener mayores retornos de la inversión. Incluso un pequeño movimiento de precio a su favor puede resultar en un porcentaje de retorno significativo sobre el margen invertido.

Eficiencia del capital:

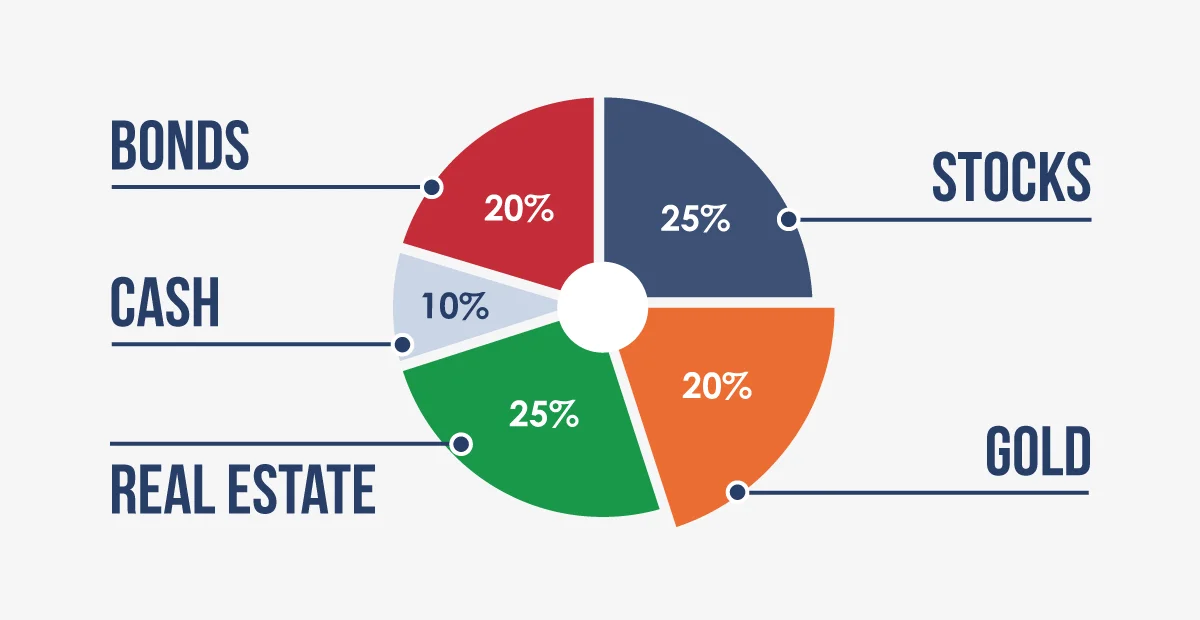

El apalancamiento le permite abrir grandes posiciones al depositar una cantidad relativamente pequeña. Esto significa que puede diversificar sus inversiones y abrir múltiples posiciones sin asignar una cantidad significativa de capital.

Acceso a activos caros:

Algunos activos o mercados pueden estar fuera del alcance de los traders minoristas debido a los altos precios. El apalancamiento hace que estos mercados sean accesibles al reducir la cantidad de capital necesario para abrir una posición.

Oportunidades de cobertura:

Es posible utilizar el apalancamiento para realizar coberturas para su portafolio, abriendo posiciones que podrían compensar pérdidas potenciales en otras inversiones.

Flexibilidad y diversificación:

Con la capacidad de controlar posiciones más grandes con menos capital, puede diversificar su portafolio, distribuyendo el riesgo entre diferentes activos o mercados.

Cinco riesgos asociados con el apalancamiento en el trading

Estos son los principales riesgos de usar el apalancamiento en el trading:

Pérdidas magnificadas:

Así como el apalancamiento puede aumentar las ganancias potenciales, también puede amplificar las pérdidas. Un pequeño movimiento adverso en los mercados puede resultar en pérdidas significativas en relación con el margen inicial.

Ejemplo: Un trader que utiliza un apalancamiento de 100:1 en una inversión de $1000 controla una posición de $100 000. Si el mercado se mueve en contra del trader en solo un 1 %, este podría perder $1000, lo que acabaría con su inversión inicial.

Llamadas de margen:

Si una posición apalancada se mueve en contra de un trader y el saldo de su cuenta cae por debajo del nivel de margen necesario, el bróker podría emitir una llamada de margen. La llamada obliga al trader a depositar fondos adicionales o al de cierre posiciones para cumplir con el requisito de margen.

Ejemplo: Un trader con un saldo de $5000 y un apalancamiento de 50:1 abre una posición por un valor de $250 000. Si el mercado se mueve en su contra y el saldo de su cuenta cae a $4000, el bróker podría emitir una llamada de margen, exigiendo fondos adicionales para mantener la posición abierta.

Fluctuaciones rápidas del mercado:

Las posiciones muy apalancadas son más sensibles a las rápidas fluctuaciones del mercado. Los mercados volátiles pueden provocar pérdidas rápidas y sustanciales.

Costos de intereses:

Las posiciones apalancadas a menudo conllevan costos de intereses de los fondos tomados a préstamo. Estos costos se pueden acumular con el tiempo, especialmente para las posiciones que se mantienen durante la noche o por más tiempo.

Ejemplo: Un trader que mantiene una operación apalancada en forex durante la noche podría incurrir en una comisión de «refinanciación» o «swap», que es el interés que se paga o se gana por mantener una operación de par de divisas durante la noche.

Exceso de confianza y trading emocional:

El atractivo de los altos retornos potenciales del apalancamiento puede llevar a un exceso de confianza. Los traders pueden asumir un riesgo excesivo sin un análisis adecuado o pueden dejar que las emociones alimenten sus decisiones de trading.

Seis técnicas de administración de riesgos para trading apalancado

Estas son algunas de las estrategias clave de administración de riesgos para trading apalancado:

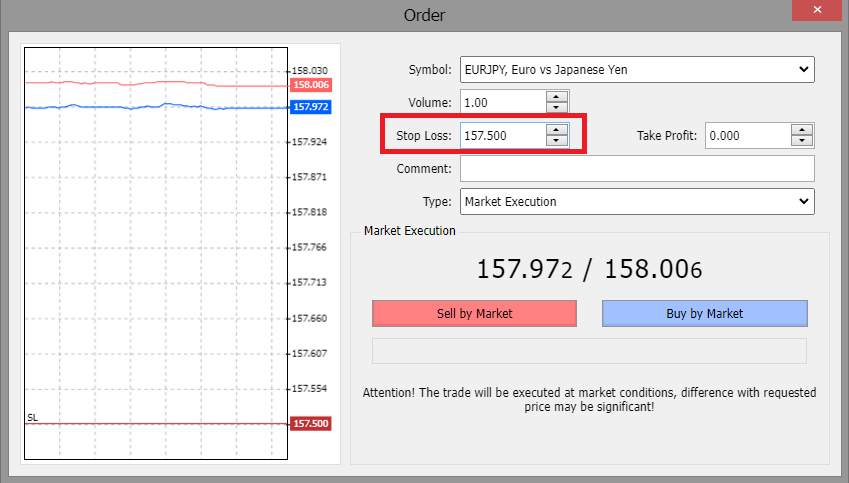

Configuración de las órdenes de stop-loss:

Una orden de stop-loss cierra automáticamente una posición una vez que el precio del activo alcanza un nivel predeterminado, lo que limita las pérdidas potenciales.

Ejemplo: Un trader abre una posición apalancada, en espera de que una acción suba. Establece una orden de stop-loss un 3 % por debajo de su precio de entrada. Si la acción cae inesperadamente, la posición se cerrará automáticamente, lo que limitará sus pérdidas. Aprenda cómo encontrar acciones infravaloradas .

Uso de órdenes de take-profit:

De forma similar a una orden de stop-loss, una orden de take-profit cierra automáticamente una posición una vez que el precio del activo alcanza un nivel de ganancia predeterminado.

Definición del tamaño de la posición:

Consiste en determinar la cantidad adecuada de un activo para comprar o vender, para garantizar que, incluso si la operación va en contra, la pérdida no sea catastrófica.

Diversificación:

Consiste en distribuir las inversiones entre varios activos o mercados para reducir el impacto de un activo con bajo retorno en el portafolio general.

Monitoreo y ajuste regulares:

Supervise continuamente las posiciones abiertas y las condiciones del mercado, y realice los ajustes necesarios, como cambiar las órdenes de stop-loss en función de los movimientos de precios.

Educación y actualización permanente:

El aprendizaje continuo y mantenerse actualizado con noticias del mercado y estrategias de trading pueden ayudarle a tomar decisiones fundamentadas y anticipar los movimientos del mercado.

Tipos de instrumentos financieros que funcionan con apalancamiento

En el mundo financiero, el apalancamiento es una herramienta poderosa que permite a los traders e inversores ampliar su exposición al mercado y sus potenciales retornos. Varios instrumentos financieros emplean el apalancamiento, cada uno con sus características y propósitos únicos.

Forex (cambio de divisas):

El mercado de forex implica operar con divisas y es uno de los mercados más líquidos del mundo. Por su alta liquidez y ciclo de trading de 24 horas , a menudo ofrece un alto nivel de apalancamiento. Aprenda a operar en el forex .

Ejemplo: Un trader con un saldo de $2000 que utiliza un apalancamiento de 100:1 puede controlar fácilmente una operación por valor de $200 000. Si el par de divisas con el que opera sube un 1 %, podría obtener una ganancia de $2000, lo que duplicaría el saldo de su cuenta. Aprenda acerca del forex frente a las acciones .

CFD (contratos por diferencia):

Los CFD le permiten especular con los movimientos de precios de activos subyacentes sin poseerlos realmente. Son contratos entre un trader y un bróker para negociar la diferencia en el valor de un activo desde la apertura hasta el cierre del contrato. Aprenda a operar con CFD .

Ejemplo: Si un trader cree que el precio de una determinada acción, que actualmente tiene un precio de $50, aumentará, podría comprar un CFD por 100 acciones. Si el precio sube a $55, el trader se beneficiará de la diferencia de $5 del precio por acción, con una ganancia total de $500, menos cualquier comisión o cargo. Empiece a operar con acciones ahora.

Futuros:

Los futuros son contratos para comprar o vender un activo a un precio fijo en una fecha futura. Los futuros se negocian en bolsas y se pueden utilizar con fines especulativos y de cobertura.

Ejemplo: Un agricultor espera producir 1000 bushels de trigo en tres meses. El agricultor podría celebrar un contrato de futuros para vender el trigo a un precio específico, y fijar por anticipado un buen precio para protegerse de una posible caída del mercado en el futuro.

Opciones:

Las opciones otorgan al trader el derecho, pero no la obligación, de comprar o vender un activo a un precio particular dentro de un plazo específico. Las opciones se pueden utilizar para cobertura, especulación o para generar ingresos.

Ejemplo: Un trader adquiere una opción de compra por una acción que actualmente se cotiza a $100. El precio de ejercicio es de $105 dólares, y espera que la acción suba. Si el precio de la acción sube a $110, el trader puede ejercer la opción y comprar la acción a $105 y luego venderla al precio actual de mercado de $110 para obtener una ganancia. Aprenda a elegir acciones .

Apalancamiento. De la teoría a la acción: Explore el trading con nuestra cuenta demo

¿Listo para poner a prueba sus conocimientos? Sumérjase en el mundo del trading con una cuenta demo de ATFX. Experimente las condiciones reales del mercado, practique estrategias de apalancamiento y desarrolle su confianza.

Y cuando esté listo para dar el siguiente paso, pase sin problemas a nuestra cuenta real y libere todo el potencial de trading con ATFX.