ตั้งแต่ต้นปี 2021 อัตราผลตอบแทนพันธบัตรสหรัฐอย่างมีนัยสำคัญ ก่อให้เกิดความผันผวนในตลาดการเงิน ภายใต้ความคาดหวังของการฟื้นตัวทางเศรษฐกิจอย่างรวดเร็วในสหรัฐฯ นักลงทุนคาดว่าอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐอายุ 10 ปีจะเพิ่มขึ้นอย่างต่อเนื่อง สถาบันหลายแห่งเชื่อว่าอัตราผลตอบแทนฯ อาจขึ้นยืนเหนือระดับที่สูงกว่า 2% ภายในสิ้นปี ดังนั้น หลายคนจึงเชื่อว่าประเด็นนี้จะเป็นที่ถกเถียงต่อไปในอนาคตอันใกล้ คำถามที่เกิดขึ้นคือ เราจะคาดการณ์หรือตัดสินใจลงทุนได้ดีขึ้น โดยพิจารณาจากการเปลี่ยนแปลงของอัตราผลตอบแทนพันธบัตรอย่างไร?

ก่อนที่จะตอบคำถามนี้ นักลงทุนต้องเข้าใจถึงความสัมพันธ์ของอัตราผลตอบแทนพันธบัตรที่มีผลกับสินทรัพย์ต่างๆ ก่อน

ผลกระทบที่มีต่อตลาดฟอเร็กซ์

อัตราผลตอบแทนพันธบัตรที่เพิ่มขึ้นสะท้อนให้เห็นถึงการเติบโตทางเศรษฐกิจที่ดีขึ้นในสหรัฐอเมริกา และยังบ่งชี้ว่าแนวโน้มเงินเฟ้อกำลังร้อนแรง ระดับเงินเฟ้อมีความเกี่ยวข้องอย่างใกล้ชิดกับนโยบายการเงินของธนาคารกลาง หากอัตราเงินเฟ้อเพิ่มขึ้นเร็วเกินไป ธนาคารกลางจะต้องปรับนโยบายการเงินให้รัดกุมขึ้น ซึ่งจะสร้างผลกระทบต่อตลาดฟอเร็กซ์ ด้วยเหตุนี้ นักลงทุนมักจะชอบถือสกุลเงินที่มีอัตราดอกเบี้ยสูงในขณะที่ขายสกุลเงินที่มีอัตราดอกเบี้ยต่ำหรือติดลบ

ความแตกต่างระหว่างอัตราผลตอบแทนพันธบัตรของประเทศหนึ่งกับผลตอบแทนพันธบัตรของประเทศอื่นจะส่งผลต่อแนวโน้มของคู่สกุลเงินที่เกี่ยวข้อง ประเทศที่มีอัตราดอกเบี้ยสูงกว่าจะดึงดูดนักลงทุนให้ซื้อพันธบัตรมากขึ้น โดยหวังว่าจะได้ผลตอบแทนที่สูงขึ้น สกุลเงินที่ให้ผลตอบแทนสูงจะดึงดูดกระแสเงินทุน ดังนั้นความต้องการพันธบัตรเหล่านี้จะดึงดูดเงินทุนให้ไหลเข้ามา ทำให้สกุลเงินของประเทศแข็งแกร่ง

ตัวอย่างต่อไปนี้สามารถช่วยให้คุณเข้าใจผลกระทบของอัตราดอกเบี้ย:

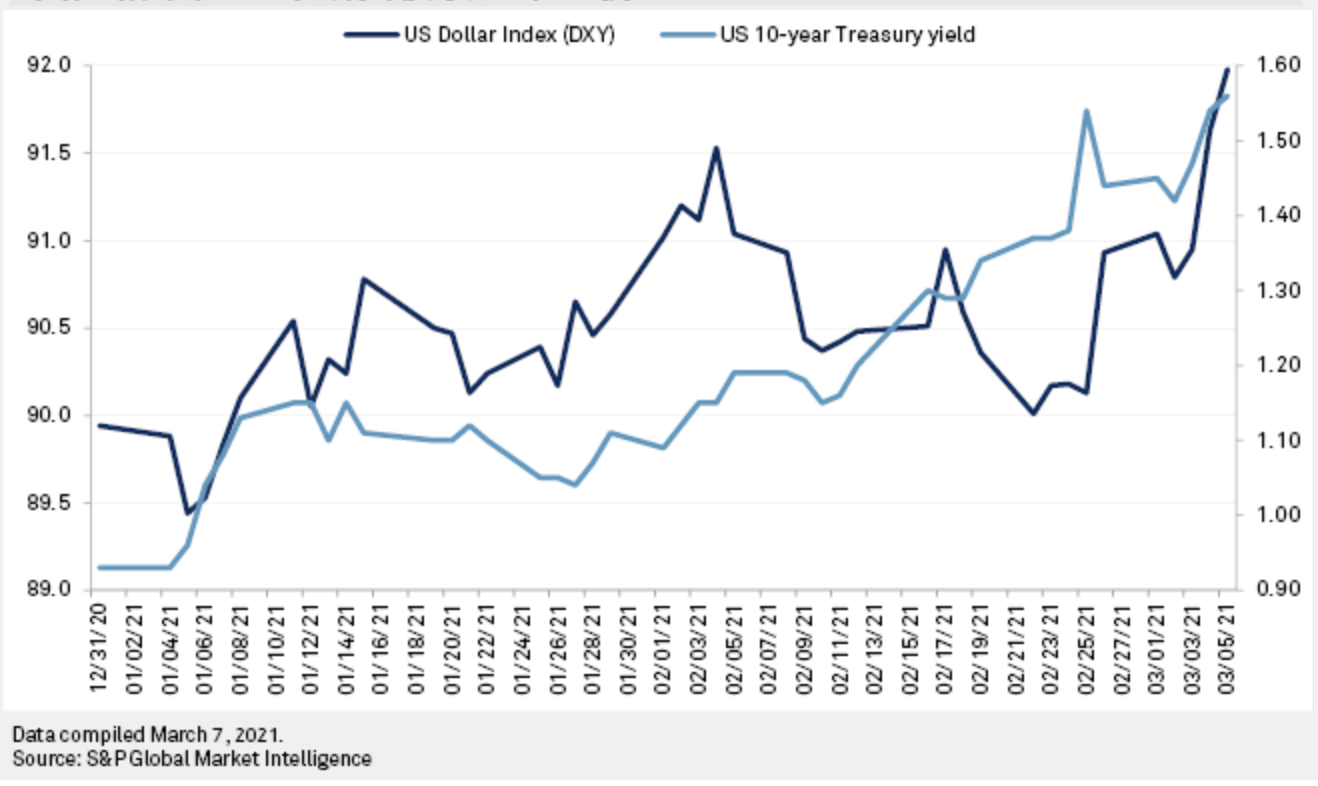

ในเดือนกุมภาพันธ์ของปี 2021 อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปีเริ่มเพิ่มขึ้นจนสามารถทะลุ 1.7% ได้ในวันที่ 18 มีนาคม และแตะระดับสูงสุดใหม่ตั้งแต่มกราคม 2020 เมื่อวันที่ 30 มีนาคม 2021 ในขณะที่ดัชนีดอลลาร์สหรัฐยังตามแนวโน้มเดิมและทรงตัวรักษาระดับเอาไว้ (สร้างจุดสูงสุดเอาไว้ที่ 93 จุดในช่วงเวลานั้น) อย่างไรก็ตาม แม้ว่าผลตอบแทนพันธบัตรระยะยาวจะเพิ่มขึ้นอย่างมาก แต่อัตราผลตอบแทนพันธบัตรระยะสั้นยังคงทรงตัว และส่วนต่างระหว่างพันธบัตรระยะยาวและพันธบัตรระยะสั้นก็กว้างขึ้น สะท้อนแนวโน้มการเติบโตทางเศรษฐกิจและอัตราเงินเฟ้อที่สูงขึ้น

หากพิจารณาช่วงเวลาในตัวอย่างนี้กับกราฟเทียบคู่สกุลเงิน EURUSD จะพบว่าสกุลเงินยูโรนั้นอ่อนค่าเมื่อเทียบกับดอลลาร์สหรัฐมาโดยตลอด เหตุผลส่วนหนึ่งก็คือการฟื้นตัวของเศรษฐกิจในสหรัฐฯ แซงหน้ายูโรโซนแล้ว และช่องว่างระหว่างการฟื้นตัวยังคงเพิ่มขึ้นต่อเนื่อง เมื่อนักลงทุนมีมุมมองเชิงบวกมากขึ้นเกี่ยวกับแนวโน้มเศรษฐกิจสหรัฐฯ ผลตอบแทนของกระทรวงการคลังสหรัฐฯ จะยังคงสูงกว่าของกระทรวงการคลังของเยอรมัน อัตราดอกเบี้ยที่สูงขึ้นจะช่วยเร่งการคืนทุนเป็นดอลลาร์สหรัฐ และทำให้ค่าเงินดอลลาร์สหรัฐแข็งค่าขึ้นเมื่อเทียบกับยูโร

ผลกระทบที่มีต่อตลาดหุ้น

นอกจากตลาดฟอเร็กซ์ อัตราผลตอบแทนพันธบัตรสหรัฐยังมีความเกี่ยวข้องอย่างใกล้ชิดกับตลาดอื่นๆ เนื่องจากอัตราผลตอบแทนพันธบัตรได้รับผลกระทบอย่างมากจากนโยบายการเงิน ดอกเบี้ยนโยบายของเฟดจึงส่งผลต่อความต้องการพันธบัตรรัฐบาล อัตราดอกเบี้ยที่ต่ำลงจะทำให้ความต้องการหุ้นสหรัฐเพิ่มขึ้น และอัตราดอกเบี้ยที่สูงขึ้นจะทำให้ความต้องการลดลง ยิ่งความต้องการหุ้นต่ำ อัตราดอกเบี้ยก็จะยิ่งสูงขึ้น

ดังนั้นแนวโน้มของอัตราผลตอบแทนพันธบัตรรัฐบาลจึงถือได้ว่าเป็นตัวบ่งชี้นโยบายเฟดอันดับต้นๆ เช่นเดียวกับจอนนี้ที่มีข่าวคาดการณ์ความเป็นไปได้ที่เฟดจะขึ้นอัตราดอกเบี้ยล่วงหน้าแทบทุกวัน อัตราผลตอบแทนพันธบัตรสหรัฐก็ไต่ขึ้นสู่ระดับสูงที่สุดในรอบปีเช่นกัน

ในขณะเดียวกัน อัตราผลตอบแทนพันธบัตรก็ถือได้ว่าเป็นเครื่องบ่งชี้ความเชื่อมั่นของนักลงทุน เมื่อตลาดหุ้นอยู่ในภาวะขาขึ้น ราคาของพันธบัตรที่ถูกซื้อคืนมักจะลดลงเนื่องจากนักลงทุนยอมรับความเสี่ยงที่เพิ่มขึ้น (ลงทุนในหุ้นบริษัทเอกชนมากกว่าพันธบัตรรัฐบาล) เพราะต้องการผลตอบแทนที่สูงกว่า ในทางกลับกัน เมื่ออัตราดอกเบี้ยสูงขึ้น พันธบัตรก็มีความน่าดึงดูดใจมากกว่าหุ้นหรือการลงทุนที่มีความเสี่ยงสูงอื่นๆ

ในสภาพแวดล้อมที่มีเงินเฟ้อสูง อัตราผลตอบแทนที่เพิ่มขึ้นมักจะทำให้ผลตอบแทนหุ้นลดลง อย่างไรก็ตาม หุ้นแต่ละกลุ่มนั้นตอบสนองต่ออัตราผลตอบแทนที่เพิ่มขึ้นแตกต่างกันไป ตัวอย่างเช่น หุ้นกลุ่มวัฏจักรมักจะให้ผลตอบแทนดีเมื่อผลตอบแทนเพิ่มขึ้น เนื่องจากสอดคล้องกับแนวโน้มทางเศรษฐกิจเชิงบวก ในขณะที่หุ้นกลุ่มป้องกันความเสี่ยงจะให้ผมตอบแทนที่น้อย

ผลกระทบที่มีต่อตลาดทองคำ

แม้ว่าอัตราผลตอบแทนพันธบัตรัของสหรัฐและราคาทองคำจะวิ่งตรงกันข้ามกับตลาดหุ้น แต่ก็ไม่ได้หมายความว่าทั้งสองตลาดจะเป็นพันธมิตรกัน สิ่งที่ทั้งสองมีร่วมกันคือพันธบัตรรัฐบาลและทองคำมีคุณสมบัติป้องกันความเสี่ยง แต่ก็ทำให้เกิดการแย่งความสำคัญกันเองระหว่างทองคำและผลตอบแทนพันธบัตร

เมื่อผลตอบแทนพันธบัตรพุ่งสูงขึ้นหรืออัตราดอกเบี้ยสูงขึ้น สิ่งนี้จะส่งผลเสียต่อทองคำเพราะเดิมเป็นสินทรัพย์ปลอดดอกเบี้ย นอกจากนี้ การเพิ่มขึ้นของอัตราผลตอบแทนยังส่งผลให้เงินดอลลาร์แข็งค่าขึ้นอีกด้วย สร้างแรงกดดันต่อทองคำมากขึ้น ดังนั้นเมื่อผลตอบแทนของพันธบัตรรัฐบาลสหรัฐอายุ 10 ปีแตะระดับสูงสุดในรอบกว่าหนึ่งปีเมื่อช่วงสิ้นเดือนมีนาคม ราคาทองคำจึงได้ร่วงลงต่ำกว่าระดับ $1,700 ทันที

แต่จากอีกมุมหนึ่ง อัตราผลตอบแทนที่เพิ่มขึ้นบ่งบอกถึงความคาดหวังต่อเศรษฐกิจที่แข็งแกร่ง ความคาดหวังดังกล่าวจะกระตุ้นให้เกิดเงินเฟ้อ และโดยทั่วไปแล้ว ทองคำจะใช้เพื่อป้องกันความเสี่ยงจากภาวะเงินเฟ้อ ดังนั้น อัตราเงินเฟ้อจึงไม่เป็นอันตรายต่อทองคำ หากอัตราเงินเฟ้อที่เพิ่มขึ้นในอนาคตทำให้ตลาดตื่นตระหนก ราคาทองคำก็จะกลับมาเป็นที่นิยมอีกครั้ง

ผลกระทบที่มีต่อตลาดน้ำมัน

แนวโน้มของราคาพลังงานและอัตราผลตอบแทนของพันธบัตรรัฐบาลสหรัฐสามารถใช้เป็นมาตรวัดแนวโน้มเศรษฐกิจของประเทศได้ ดังที่กล่าวไว้ข้างต้น ผลตอบแทนพันธบัตรที่เพิ่มสูงขึ้นต่อเมื่อเศรษฐกิจที่ฟื้นตัวดี ในทำนองเดียวกัน เมื่อแนวโน้มการเติบโตทางเศรษฐกิจเป็นไปในทิศทางที่ดี ความต้องการน้ำมันดิบจะเพิ่มขึ้น ส่งผลให้ราคาน้ำมันดิบพุ่งสูงขึ้น ดังนั้นความสัมพันธ์ด้านราคาระหว่างทั้งสองตลาดจึงถือได้ว่าเป็นความสัมพันธ์เชิงบวก

นอกจากนี้ การคาดการณ์เงินเฟ้อยังมีผลกระทบต่อราคาน้ำมันดิบ แนวโน้มราคาในอดีตมักจะแสดงให้เห็นว่าอัตราการเติบโตของราคาน้ำมัน YoY มีความสอดคล้องกับการเติบโตของดัชนีราคาผู้บริโภค (CPI) ของสหรัฐ (เงินเฟ้อ) ดังนั้น การเพิ่มขึ้นของราคาน้ำมันดิบจะทำให้เราได้เห็นข่าวการคาดการณ์เงินเฟ้อมากขึ้น ส่งผลให้อัตราผลตอบแทนของพันธบัตรเพิ่มขึ้น และส่งผลกระทบต่อราคาพันธบัตร ดังนั้นจึงเห็นได้ว่าตั้งแต่ต้นปีนี้ ราคาน้ำมันและอัตราเงินเฟ้อมักถูกยกขึ้นมาพูดพร้อมกันเนื่องจากมีความสอดคล้องกัน

นอกจากหนี้สาธารณะของสหรัฐฯ แล้ว เราควรให้ความสนใจกับความสัมพันธ์ระหว่างผลตอบแทนพันธบัตรของประเทศผู้ส่งออกน้ำมันดิบรายใหญ่และราคาน้ำมัน (เช่น แคนาดา) และประเทศส่งออกสินค้าโภคภัณฑ์อื่นๆ (เช่น ออสเตรเลีย) หากตัวเลขคาดการณ์เงินเฟ้อและอัตราผลตอบแทนพันธบัตรในประเทศต่างๆ ยังคงสูงหรือสูงขึ้นต่อไป ราคาน้ำมันก็จะปรับตัวสูงขึ้นด้วยเช่นกัน นอกจากนี้ จงใส่ใจกับข้อเท็จจริงที่ว่าอัตราดอกเบี้ยสหรัฐฯ ที่สูงขึ้นจะช่วยหนุนค่าเงินดอลลาร์สหรัฐ และการแข็งค่าของเงินดอลลาร์สหรัฐจะส่งผลต่อราคาสินค้าโภคภัณฑ์ให้เพิ่มขึ้น

ดาวน์โหลดบัญชี MT4 หรือทดลองเทรดในบัญชีเงินสมมุติเพื่อเริ่มต้นเส้นทางการลงทุนได้เลย!