Với việc công bố tỷ lệ CPI hàng năm 8,5% vào tháng trước, thị trường lo ngại về chỉ số CPI trái mùa tháng 4 của Mỹ, sẽ được công bố vào tối nay. Do đó, thị trường chứng khoán Hoa Kỳ dự kiến sẽ phản ứng với dữ liệu lạm phát của ngày hôm nay. Nếu dữ liệu CPI phù hợp với kỳ vọng của thị trường, xu hướng của thị trường chứng khoán Mỹ sẽ ổn định.

Thị trường kỳ vọng dữ liệu CPI trái mùa của Hoa Kỳ sẽ giảm trở lại 8,10% trong tháng 4 từ mức 8,50% trong tháng 3. Ngoài ra, chỉ số CPI tháng 4 đã được điều chỉnh hàng quý của Mỹ dự kiến sẽ giảm mạnh, từ 1,20% của tháng trước xuống 0,20%. Điều này phản ánh kỳ vọng rộng rãi rằng mức lạm phát của Mỹ sắp đạt đỉnh. Động thái chính sách mới nhất của Fed là tăng lãi suất chuẩn thêm 50 điểm cơ bản lên phạm vi 0,75% -1,00% sẽ giúp ngăn chặn lạm phát.

Lạm phát của Mỹ đã đạt đỉnh?

Fed đã triển khai một sự kết hợp mạnh mẽ của các chiến lược vào đầu tháng này để kiềm chế lạm phát, nâng lãi suất chuẩn lên 50 điểm cơ bản (0,50%). Lần tăng mới nhất được đưa ra sau đợt tăng lãi suất 25 điểm cơ bản được thực hiện vào tháng Ba. Ngoài ra, Fed thông báo rằng họ sẽ bắt đầu giảm danh mục trái phiếu trị giá 9 nghìn tỷ đô la, cho phép trái phiếu kho bạc và trái phiếu thế chấp trị giá 47,5 tỷ đô la một tháng hết hạn mà không cần tái đầu tư số tiền sau khi đáo hạn vào tháng 6, tháng 7 và tháng 8. Do đó, giá trị trái phiếu đáo hạn được cho là sẽ tăng lên 95 tỷ USD kể từ tháng 9.

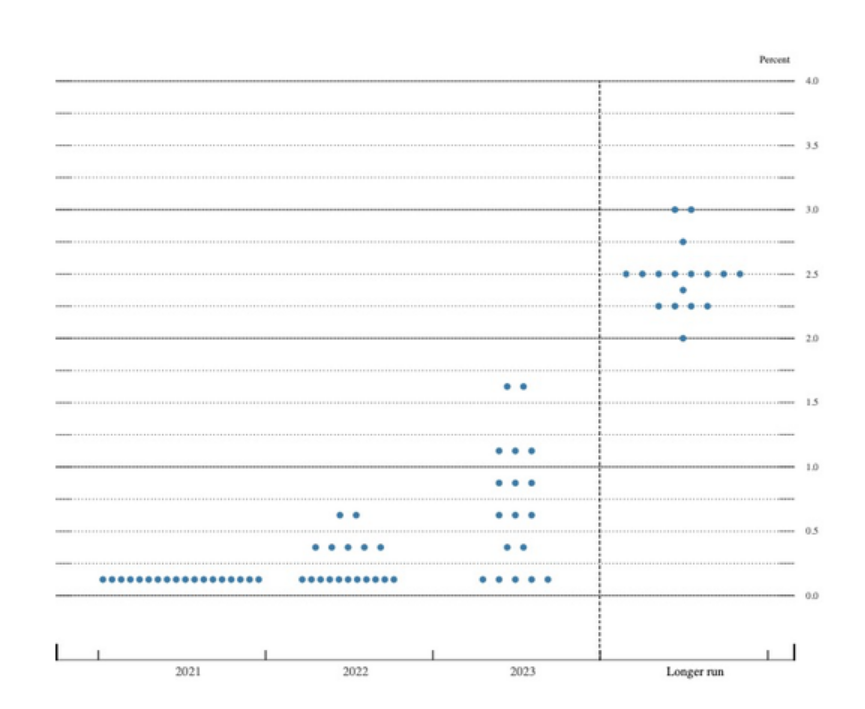

Thị trường vẫn kỳ vọng các đợt tăng lãi suất trong tương lai của Fed sẽ tiếp tục. Theo biểu đồ chấm tháng 6, bảy thành viên dự kiến sẽ bỏ phiếu cho việc tăng lãi suất vào năm 2022, trong khi 13 thành viên dự kiến sẽ ủng hộ việc tăng lãi suất vào năm 2023. Tuy nhiên, Chủ tịch Fed Jerome Powell đã nhấn mạnh rằng biểu đồ chấm thể hiện kỳ vọng của từng FOMC. thành viên và không phải là vị trí chính thức của Ủy ban Thị trường Mở Liên bang (FOMC). Hơn nữa, FOMC vẫn chưa thảo luận về thời điểm thích hợp hơn để tăng lãi suất.

Các tín hiệu thường xuyên của Fed về việc tăng lãi suất trong tương lai và mức tăng 50 điểm cơ bản cuối cùng đã giúp chống lại lạm phát tăng vọt. Tuy nhiên, lập trường chính sách diều hâu đã làm giảm đáng kể nhu cầu đối với các tài sản như ô tô và nhà cửa, một động lực quan trọng của lạm phát hiện nay.

Về giá dầu thô toàn cầu, phương Tây mới đây đã áp đặt vòng trừng phạt thứ sáu đối với Nga, bao gồm lệnh cấm toàn diện nhập khẩu dầu thô của Nga vào cuối năm 2022. Các biện pháp trừng phạt đối với dầu của Nga đã khiến xu hướng giá dầu biến động do giá dầu tiếp tục duy trì. cao. Các nhà đầu tư lo ngại rằng nhu cầu dầu toàn cầu sẽ chậm lại do các đợt đóng cửa tiếp tục ở Trung Quốc khi quốc gia này theo đuổi chiến lược zero-Covid. Nhu cầu dầu thấp hơn đã dẫn đến sự sụt giảm gần đây của giá dầu từ mức cao nhất mọi thời đại trong tháng 3 là 129 USD / thùng. Ả Rập Xê-út cũng đã hạ giá dầu cho các khách hàng châu Á bắt đầu từ tháng 6 năm 2022 báo hiệu rằng giá dầu có thể giảm hơn nữa. Do đó, từ chính sách và mức độ tin tức, mức lạm phát đang có dấu hiệu giảm xuống.

Chiều hướng tương lai của chứng khoán Mỹ sẽ thay đổi như thế nào?

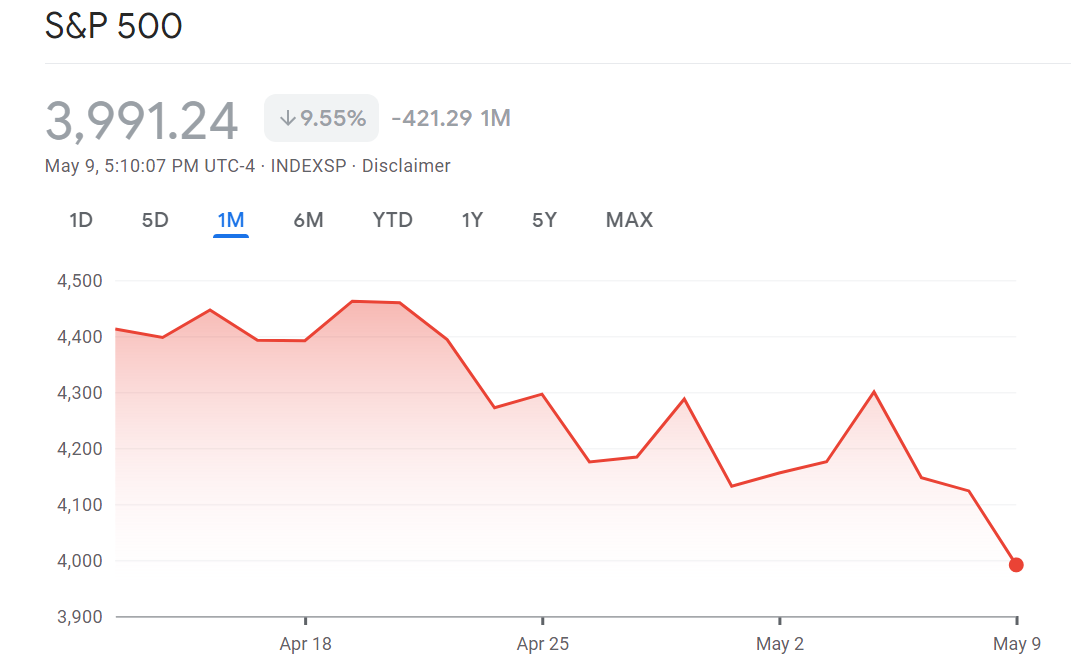

Chứng khoán Mỹ gần đây đã giảm ngay cả khi giá trái phiếu trái phiếu kỳ hạn 10 năm tiếp tục tăng, thể hiện sự lo lắng về giá cả của hầu hết hàng hóa và dịch vụ đều tăng. Do đó, việc quan sát dữ liệu lạm phát giá tiêu dùng cho tháng 4 được công bố hôm nay là cần thiết vì lợi suất trái phiếu kho bạc kỳ hạn 10 năm và chứng khoán Mỹ có thể có tương quan thuận. Dữ liệu CPI được kỳ vọng sẽ tạo động lực cho xu hướng tăng giá của chứng khoán Mỹ. Hơn nữa, nếu CPI giảm trong tháng 4 như dự đoán của thị trường, chứng khoán Mỹ có khả năng sẽ phục hồi từ mức hỗ trợ hiện tại, do chuỗi chứng khoán Mỹ mất điểm nặng nề gần đây.

Trong các chu kỳ tăng lãi suất, các cổ phiếu mang tính chu kỳ như tài chính, năng lượng, công nghiệp và nguyên liệu thô thường hoạt động tốt hơn thị trường rộng lớn hơn. Hơn nữa, trong trường hợp giá dầu thô tăng, cổ phiếu năng lượng là ngành duy nhất đạt lợi nhuận tích cực tính đến tuần trước, trở thành tài sản trú ẩn an toàn được các nhà đầu tư lựa chọn, hoạt động tốt hơn nhiều so với chỉ số S&P 500. Mức tăng tích lũy của ETF năng lượng cũng rất ấn tượng, ở mức 10,34%. Ngoài ra, lĩnh vực năng lượng cũng là một trong những lĩnh vực có lượng mua ròng cao nhất từ các quỹ hoạt động trên thị trường chứng khoán Mỹ.

Tuy nhiên, điều này không có nghĩa là không có cơ hội đầu tư vào các lĩnh vực khác. Hoạt động kém hiệu quả hiện nay của thị trường chứng khoán Mỹ trong môi trường tăng lãi suất đã tạo điều kiện thích hợp cho một đợt tăng giá cổ phiếu có thể được hưởng lợi một khi Fed đảo ngược các chính sách diều hâu của mình.