Mục lục:

- Mô hình nến là gì

- Các cây nến được hình thành như thế nào, và ý nghĩa đằng sau chúng là gì?

- Mô hình nến tăng

- Mô hình nến giảm

- Ưu điểm và nhược điểm của mô hình nến

- Biến kiến thức thành hành động: Giao dịch với ATFX

Mô hình nến là gì

Mô hình nến là một chiến lược dựa trên phân tích kỹ thuật, qua đó nghiên cứu biến động giá lịch sử trên đồ thị để dự đoán sự thay đổi giá trong tương lai. Bắt nguồn từ các kỹ thuật được sử dụng bởi các thương nhân buôn gạo Nhật Bản, trong nhiều thập kỷ những mô hình này đã được tin dùng để dự báo hành vi thị trường. Chúng thể hiện một hoặc nhiều cây nến cho biết thị trường sẽ tiếp tục đi theo hướng cũ, đảo chiều hay giữ ổn định.

Các nhà giao dịch nên làm quen với nhiều hình thái mô hình nến hoặc mô hình đồ thị nến khác nhau, và hiểu được tác động tiềm ẩn của chúng đối với các quyết định giao dịch trên thị trường tài chính.

Các cây nến được hình thành như thế nào, và ý nghĩa đằng sau chúng là gì?

Mỗi cây nến trên đồ thị thể hiện biến động giá của nhiều tài sản tài chính khác nhau, bao gồm ngoại tệ, quỹ ETF, cổ phiếu, chỉ số, và hàng hóa trong một khung thời gian xác định, có thể dao động từ vài phút đến vài tuần tùy theo nhu cầu của nhà giao dịch. Cây nến được hình thành từ biến động giá của các công cụ tài chính, thể hiện chi tiết giá mở cửa, giá cao nhất, giá thấp nhất và giá đóng cửa trong khoảng thời gian đã chọn, chẳng hạn như 1 phút, 5 phút, một ngày, một tháng hoặc một năm. Khi các nhà giao dịch đề cập đến “cây nến” mà không nói thêm về bối cảnh, họ thường đề cập đến các đồ thị nến truyền thống nhấn mạnh vào những biến động giá này. Một cây nến truyền tải bốn thông tin chính: giá mở cửa, cao nhất, thấp nhất và đóng cửa của phiên giao dịch, qua đó cung cấp một mô tả rõ ràng về biến động giá của tài sản trong một khoảng thời gian.

Mỗi cây nến bao gồm thân và bấc. Phần thân biểu thị giá mở cửa và giá đóng cửa, trong khi bấc biểu thị giá trị cao nhất và thấp nhất đạt được trong thời gian đó. Mặc dù khối lượng giao dịch không phải là một bộ phận của nến, nhưng nó thường được sử dụng cùng với các mô hình đồ thị nến để đọc hiểu sâu hơn về sức mạnh và độ lớn của biến động giá. CandleVolume là một loại đồ thị nến kết hợp trực tiếp thông tin về khối lượng giao dịch vào hình ảnh cây nến trực quan. Do đó, diễn giải đồ thị nến là một kỹ năng quan trọng đối với các nhà giao dịch vì nó cung cấp những thông tin có giá trị về tâm lý thị trường và biến động giá tiềm năng trong tương lai. Khi giá đóng cửa cao hơn giá mở cửa, thân nến có màu xanh biểu thị giá tăng. Ngược lại, nếu giá đóng cửa thấp hơn giá mở cửa, thân nến có màu đỏ biểu thị giá giảm. Màu sắc có thể khác nhau tùy theo nền tảng giao dịch, tuy nhiên đỏ và xanh lá cây là hai màu phổ biến nhất.

Các đường thẳng đứng, hay còn gọi là “bấc”, kéo lên hoặc xuống từ đỉnh và đáy của phần thân minh họa mức giá cao nhất và thấp nhất trong phiên giao dịch. Các nhà giao dịch sử dụng mô hình nến hoặc mô hình đồ thị nến để xác định xu hướng và chu kỳ thị trường, từ đó đưa ra chiến lược giao dịch của họ.

Tìm hiểu cách đọc mô hình đồ thị nến cho người mới bắt đầu

Mô hình nến tăng

Mô hình nến tăng cho thấy sức mua có thể tăng lên, từ đó đẩy giá tài sản. Những mô hình này thường xuất hiện trong hoặc sau một đợt giảm giá, báo hiệu sự thay đổi tâm lý thị trường từ mô hình nến giảm sang mô hình nến tăng.

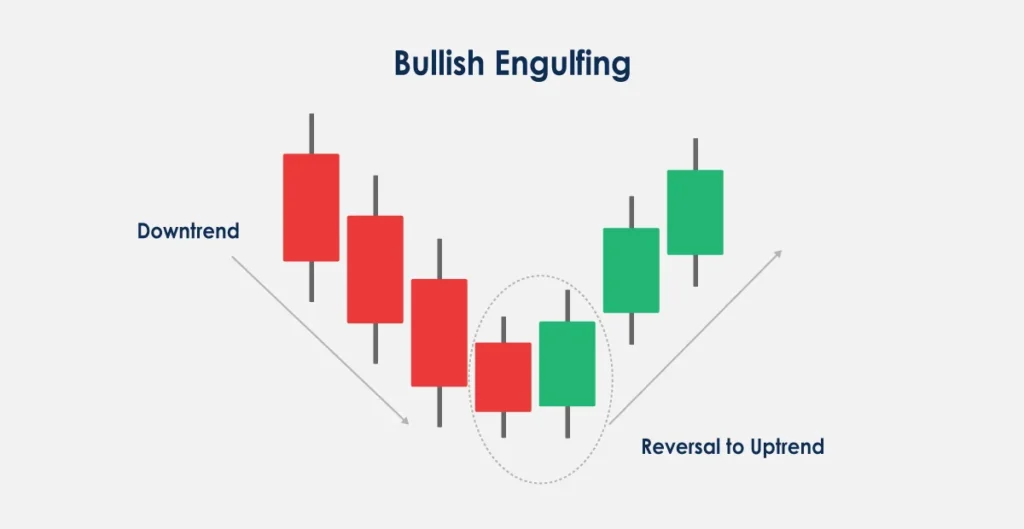

Mô hình nến Nhấn chìm tăng (Bullish Engulfing)

Bullish engulfing được hình thành khi một cây nến xanh khổng lồ nhấn chìm cây nến đỏ ngắn hơn trong phiên giao dịch trước đó. Nó cho thấy bên mua đang lấn át bên bán và có thể tiếp tục đẩy giá lên cao.

Mô hình nến này cho thấy một dấu hiệu tăng giá mạnh, đặc biệt khi nó xuất hiện sau một đợt giảm giá dài hoặc xung quanh mức hỗ trợ. Nó cho thấy sự thay đổi đáng kể động lượng từ người bán sang người mua.

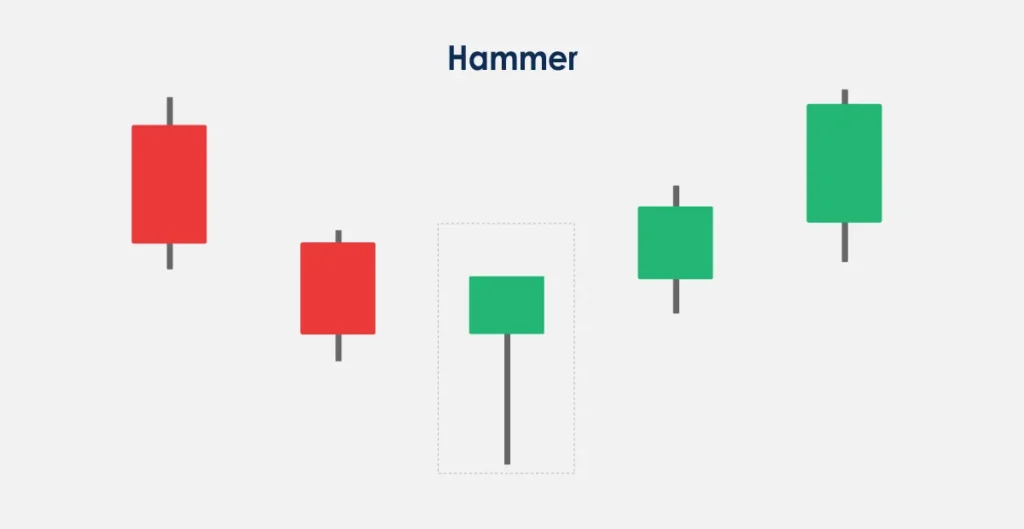

Mô hình nến Búa (Hammer)

Nến búa được xác định bằng một phần thân ngắn nằm ở nửa trên cây nến với bấc dưới dài và bấc trên ngắn hoặc không xuất hiện. Nến búa hình thành trong quá trình giảm giá, cho thấy khả năng đảo chiều hoặc giá đã chạm ngưỡng hỗ trợ. Điều này cho thấy rằng bất chấp áp lực bán, bên mua vẫn đóng phiên gần mức giá mở cửa và duy trì sức mạnh.

Thường được coi là ngọn hải đăng thắp lên hy vọng trong một thị trường giảm giá, nến búa hàm ý rằng thị trường có thể đang hình thành đáy khi số lượng người mua bắt đầu đông hơn người bán.

Mô hình nến Sao mai (Morning Star)

Mô hình ba cây nến này bắt đầu bằng một cây nến lớn màu đỏ, theo sau là một cây nến thân thấp hơn tạo ra khoảng trống so với cây nến đầu tiên, và kết thúc bằng một cây nến cao màu xanh lá cây nằm bên trong thân của cây nến đầu tiên. Trình tự này cho thấy sự thay đổi trong diễn biến tâm lý từ nến giảm sang nến tăng.

Mô hình này đặc biệt có ý nghĩa khi cây nến thứ ba bù đắp mức giảm của cây nến đầu tiên, cho thấy áp lực mua mạnh và khả năng thay đổi xu hướng thị trường.

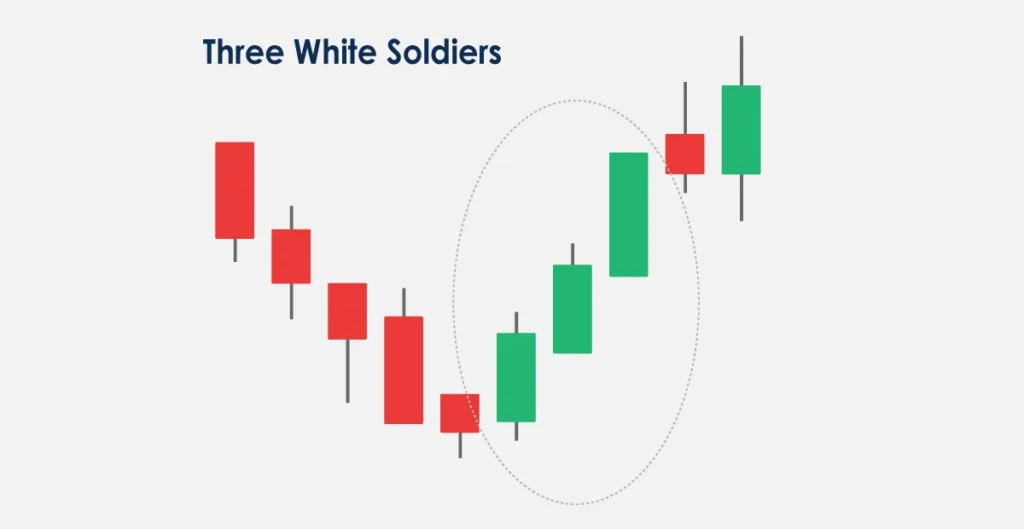

Mô hình nến Ba người lính trắng (Three White Soldiers)

Ba người lính trắng là mô hình nến bao gồm ba cây nến xanh dài liên tiếp có bấc ngắn, mỗi phiên giao dịch có giá mở cửa nằm trong thân nến trước đó và đóng cửa ở mức cao mới. Mô hình này cho thấy đà mua ngày càng tăng và tạo ra xu hướng tăng giá mạnh.

Mô hình này thường xác nhận sự thay đổi động lượng từ mô hình nến giảm sang nến tăng. Nó được coi là đáng tin cậy khi mỗi cây nến sau mở cửa ở mức giá cao hơn nến trước, cho thấy áp lực mua được duy trì.

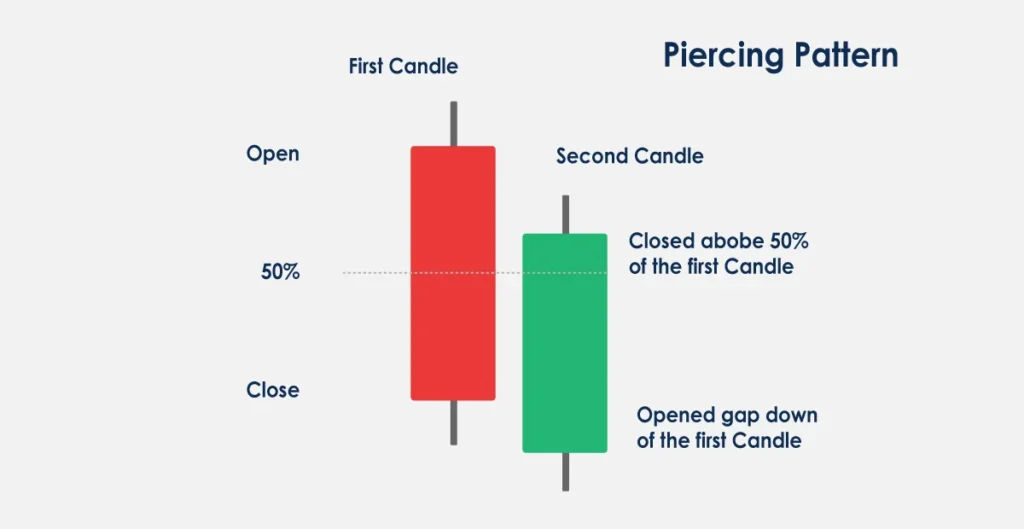

Mô hình nến Xuyên (Piercing Line)

Mô hình này bao gồm hai cây nến trong một xu hướng giảm: cây nến đầu tiên là cây nến dài màu đỏ, và cây nến thứ hai là cây nến dài màu xanh bắt đầu ở mức thấp mới nhưng đóng cửa cao hơn điểm giữa của cây nến đầu tiên. Nó cho thấy một sự đảo chiều tăng giá tiềm năng.

Ý nghĩa đảo ngược xu hướng của Piercing Line sẽ chắc chắn hơn nếu mức giá đóng cửa của cây nến thứ hai nằm gọn trong thân cây nến đầu tiên. Điều này cho thấy sự trở lại đầy thuyết phục của phe bò.

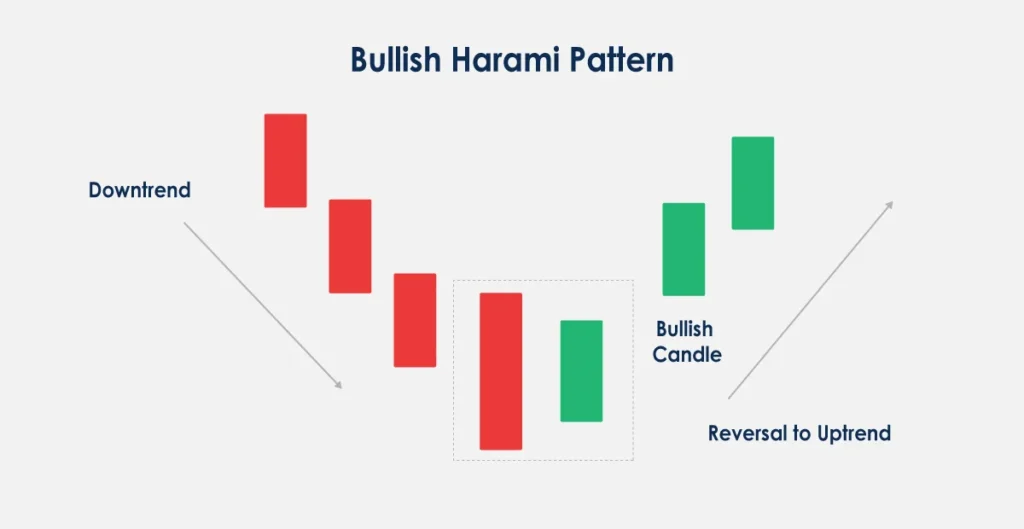

Mô hình nến Mẹ bồng con tăng (Bullish Harami)

Bullish Harami xuất hiện trong một xu hướng giảm, trong đó một cây nến lớn màu đỏ được theo sau bởi một cây nến xanh ngắn hơn nằm hoàn toàn trong phạm vi thẳng đứng của thân nến đỏ trước đó. Mô hình này cho thấy khả năng đảo chiều hoặc đà giảm chậm lại.

Sự hình thành này thường hàm ý đà giảm đang tạm dừng, có khả năng đảo chiều tăng giá nếu theo sau đó là giá đóng cửa cao hơn.

Mô hình Tăng giá ba bước (Rising Three Methods)

Rising Three Methods bắt đầu bằng một cây nến dài màu xanh, theo sau là ba cây nến thân ngắn nằm trong phạm vi của cây nến xanh đầu tiên và kết thúc bằng một cây nến xanh dài khác. Mô hình này cho thấy xu hướng tăng hiện tại sẽ tiếp tục.

Nó cho thấy một giai đoạn “nghỉ ngơi” trên thị trường, với việc phe bò giành lại ưu thế về cuối, báo hiệu rằng xu hướng tăng có thể sẽ tiếp tục.

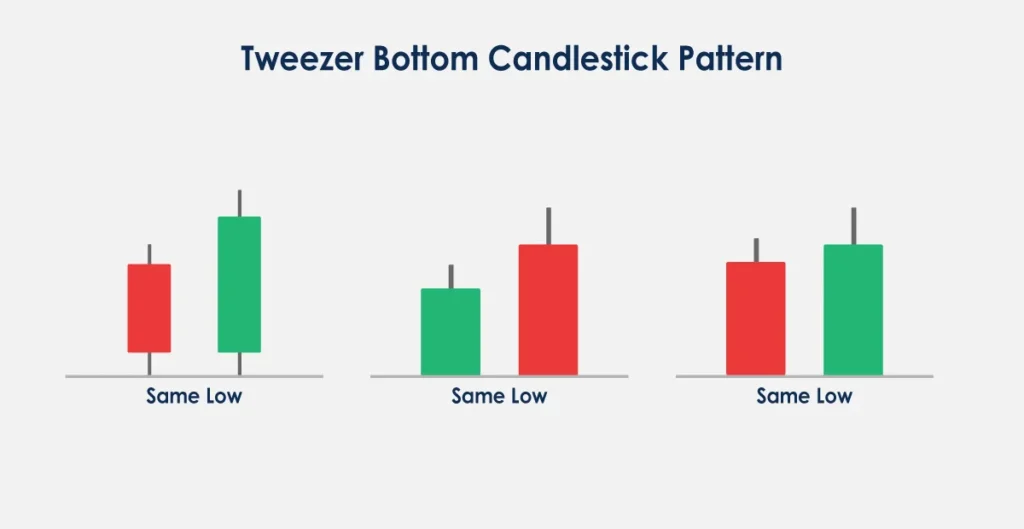

Mô hình nến Đáy nhíp (Tweezer Bottoms)

Tweezer bottoms là mô hình bao gồm hai cây nến liên tiếp với mức giá thấp nhất gần như bằng nhau. Nó thường xuất hiện trong một xu hướng giảm, cho thấy sự đảo chiều tăng giá sắp xảy ra.

Mô hình này biểu thị các bước giá giảm liên tục bị từ chối và có thể đóng vai trò là dấu hiệu sớm cho thấy sự đảo chiều tăng giá, đặc biệt là sau một xu hướng giảm kéo dài.

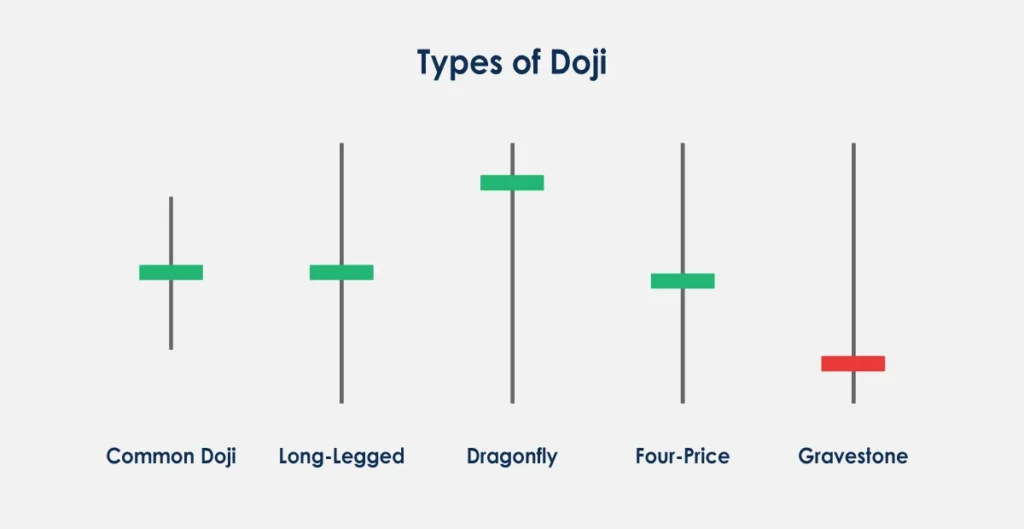

Mô hình nến Doji (Doji)

Nến Doji hình thành khi giá mở cửa và đóng cửa của một công cụ tài chính gần như bằng nhau, dẫn đến thân nến cực kỳ ngắn. Bấc có thể có chiều dài khác nhau. Mô hình này cho thấy sự thiếu quyết đoán trên thị trường và có thể báo hiệu xu hướng đảo chiều hoặc tiếp tục xu hướng hiện tại, tùy thuộc vào bối cảnh mà nó xuất hiện.

Các mẫu Doji đặc biệt quan trọng khi được tìm thấy ở đầu hoặc cuối của xu hướng, cho thấy các điểm đảo chiều tiềm năng khi tâm lý thị trường chuyển từ tăng sang giảm hoặc ngược lại.

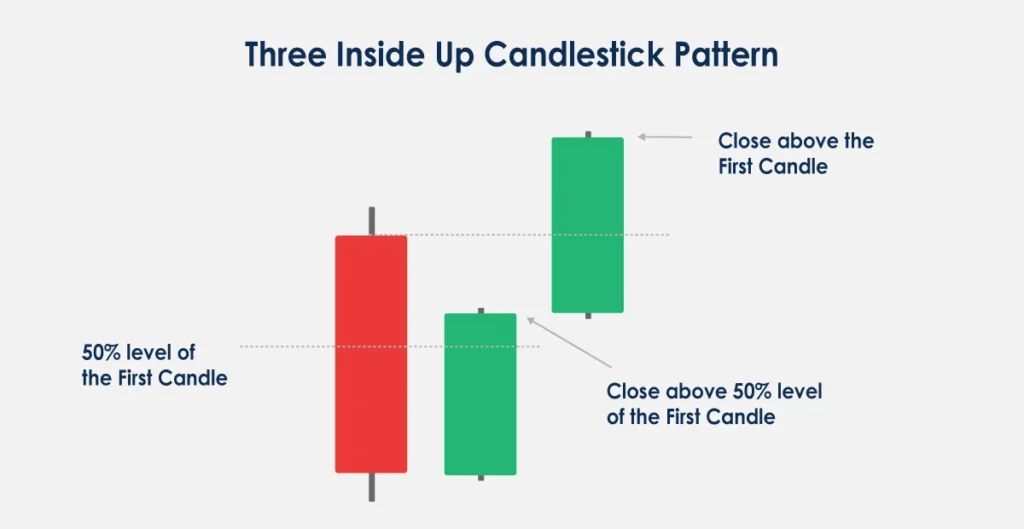

Mô hình Ba Nến Đảo Chiều Tăng (Three Inside Up)

Mô hình Three Inside Up bắt đầu bằng một cây nến lớn màu đỏ, theo sau là một cây nến xanh ngắn hơn có giá đóng cửa nằm trong thân nến đầu tiên. Cây nến xanh thứ ba đóng cửa trên đỉnh của cây nến đầu tiên, xác nhận mô hình và báo hiệu khả năng đảo chiều.

Mô hình nến giảm

Mô hình nến giảm cho thấy áp lực bán gia tăng, cho thấy giá có thể giảm. Những mô hình này thường xuất hiện trong hoặc sau một xu hướng tăng, báo hiệu sự chuyển đổi từ tâm lý tăng giá sang giảm giá.

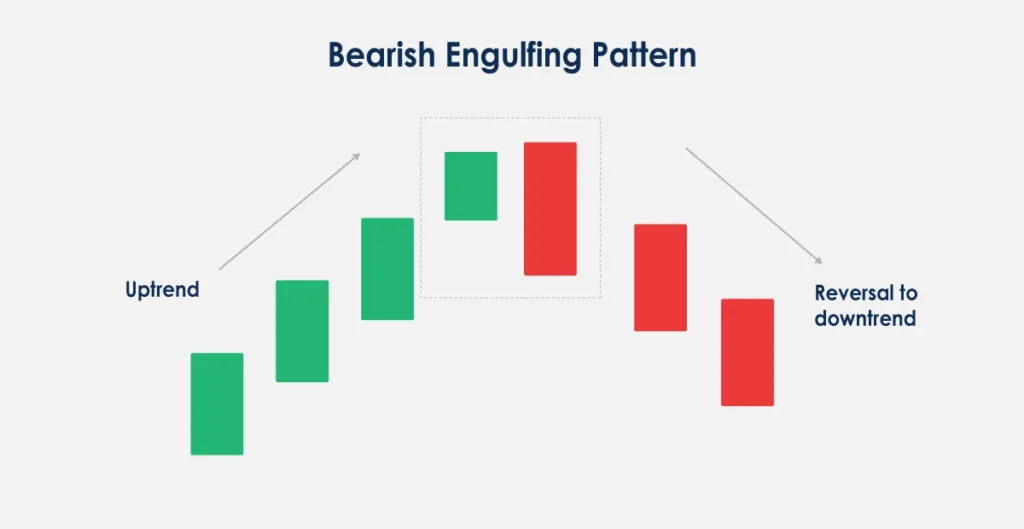

Mô hình nến Nhấn chìm giảm (Bearish Engulfing)

Mô hình Bearish Engulfing hình thành khi một cây nến lớn màu đỏ (biểu thị giá giảm) nhấn chìm hoàn toàn cây nến xanh nhỏ hơn (biểu thị giá tăng) từ ngày hôm trước. Mô hình này cho thấy bên bán đã áp đảo bên mua, có khả năng dẫn đến giá giảm sâu hơn.

Mô hình nến Sao băng (Shooting Star)

Mô hình Shooting Star xuất hiện sau một xu hướng tăng. Nến có thân nhỏ nằm ở phần dưới của phạm vi giao dịch, bấc trên dài và bấc dưới rất ngắn hoặc không có bấc dưới. Nó chỉ ra rằng người mua đã cố gắng đẩy giá lên cao hơn nhưng bị người bán lấn át, khiến giá giảm trở lại.

Hiệu quả dự đoán của mô hình Shooting Star tăng lên nếu cây nến tiếp theo đóng cửa ở dưới mức đóng cửa của nến Shooting Star, xác nhận xu hướng đảo chiều giảm.

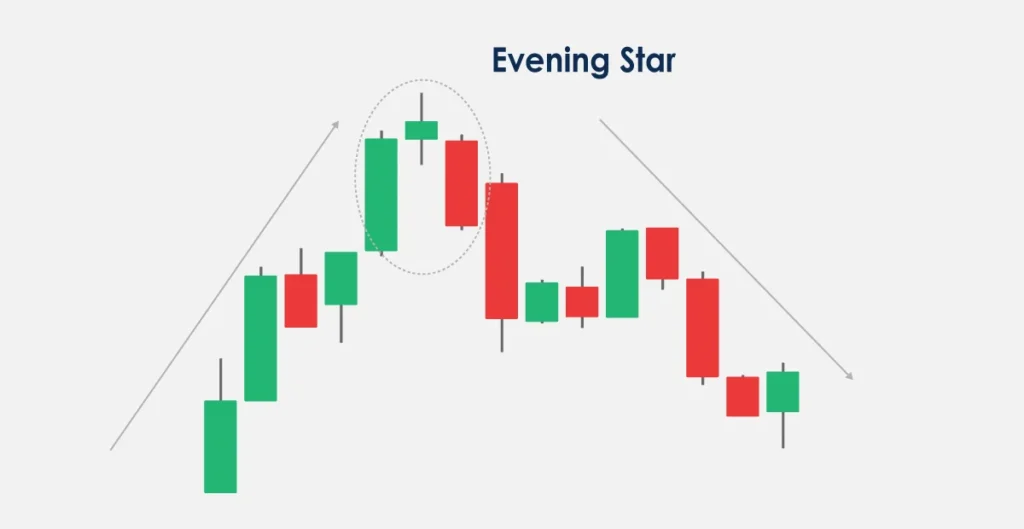

Mô hình nến Sao hôm (Evening Star)

Mô hình ba cây nến này bắt đầu bằng một cây nến xanh khổng lồ, sau đó là một cây nến thân ngắn nằm phía trên cây nến đầu tiên. Mô hình kết thúc với một cây nến lớn màu đỏ đóng cửa tại mức giá nằm trong thân cây nến đầu tiên.

Đây là một mô hình đảo chiều mạnh, đặc biệt khi cây nến thứ ba phủ nhận đáng kể mức tăng của cây nến đầu tiên, cho thấy áp lực bán tăng đột biến.

Mô hình nến Người treo cổ (Hanging Man)

Mô hình này giống mô hình nến búa, nhưng xảy ra ở cuối xu hướng tăng. Nó có thân ngắn với bấc dài phía dưới và cho biết áp lực bán đang bắt đầu vượt quá áp lực mua, qua đó cảnh báo về khả năng đảo chiều hoặc suy giảm đáng kể.

Độ tin cậy của mô hình cho thấy tín hiệu giảm giá này tăng lên nếu giá tiếp tục đi xuống, xác nhận rằng bên bán đang kiểm soát thị trường.

Mô hình nến Ba con quạ đen (Three Black Crows)

Mô hình này bao gồm ba cây nến dài màu đỏ liên tiếp có bấc ngắn, mỗi phiên đóng cửa ở vị trí thấp hơn phiên trước. Nó cho thấy một xu hướng giảm mạnh và tâm lý tiêu cực.

Mô hình này là một dấu hiệu rõ ràng về ưu thế của xu hướng giảm, thường thúc đẩy các nhà giao dịch thoát khỏi vị thế mua và có khả năng gây ra đợt bán tháo trên diện rộng.

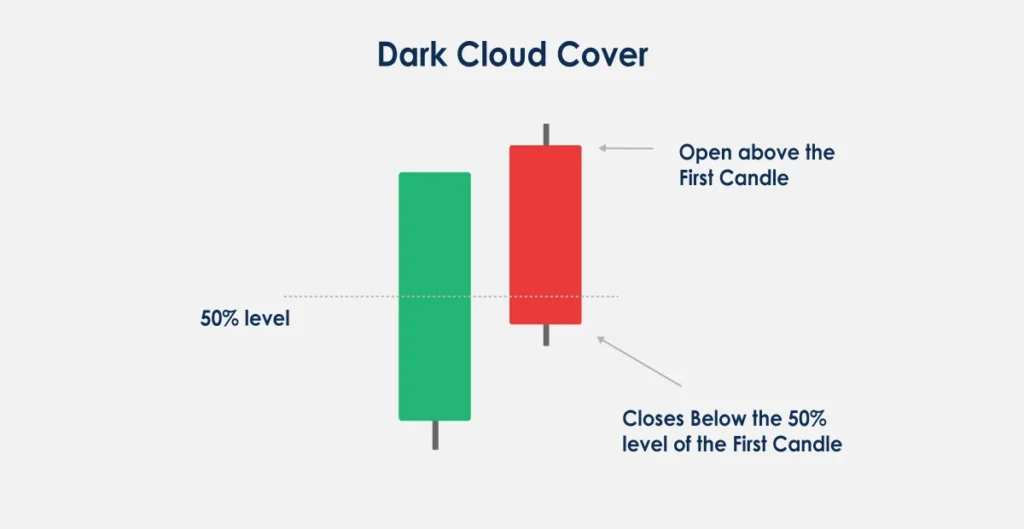

Mô hình nến Mây đen che phủ (Dark Cloud Cover)

Mô hình hai nến này bắt đầu bằng một cây nến dài màu xanh, theo sau là một cây nến dài màu đỏ có giá mở cửa ở trên nhưng đóng cửa dưới điểm giữa của cây nến trước đó. Mô hình này cho thấy rõ ràng sự đảo chiều giảm giá, đặc biệt nếu cây nến tiếp theo thể hiện giá giảm sâu hơn.

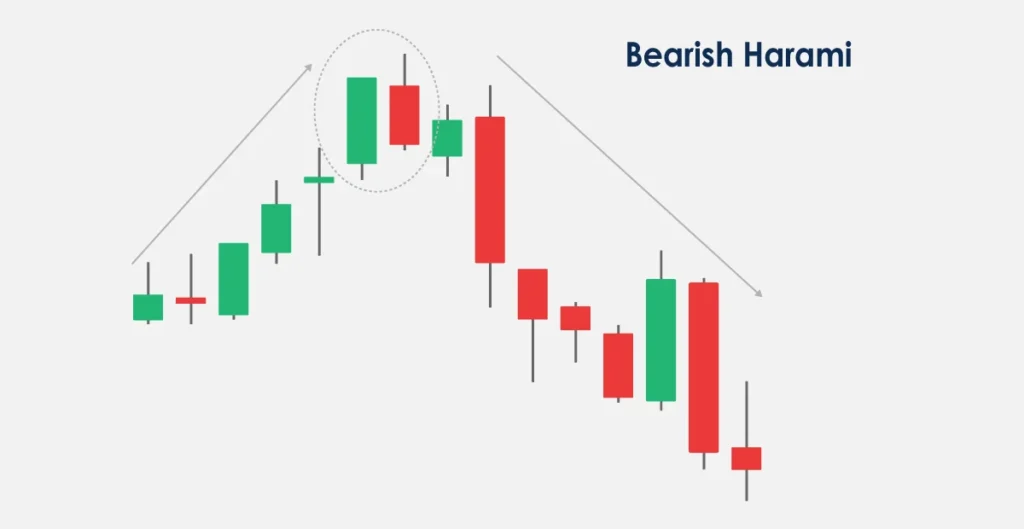

Mô hình nến Mẹ bồng con giảm (Bearish Harami)

Khi kết thúc một xu hướng tăng, mô hình này mở ra với một cây nến xanh lớn được nối tiếp bởi một cây nến đỏ nhỏ hơn hoàn toàn nằm trong phạm vi thẳng đứng của thân nến trước đó. Nó có khả năng báo hiệu đà tăng đang chậm lại và có thể báo trước một sự đảo chiều giảm giá, đặc biệt nếu các mức giá đóng cửa tiếp theo thấp hơn.

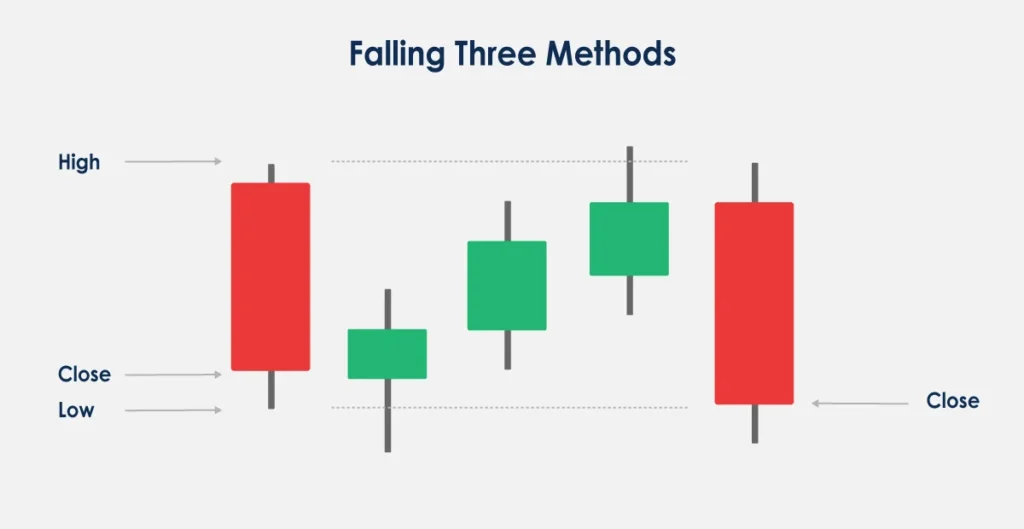

Mô hình Giảm giá ba bước (Falling Three Methods)

Mô hình Giảm giá ba bước bắt đầu bằng một cây nến đỏ dài, sau đó là ba cây nến thân ngắn trong phạm vi giá của cây nến đầu tiên và kết thúc bằng một cây nến lớn màu đỏ khác. Nó thường được chú ý trong một xu hướng giảm và chỉ ra rằng, mặc dù xuất hiện những khoảng dừng lẻ tẻ, nhưng hành vi giảm giá tổng thể vẫn tiếp tục và có khả năng đi xa hơn.

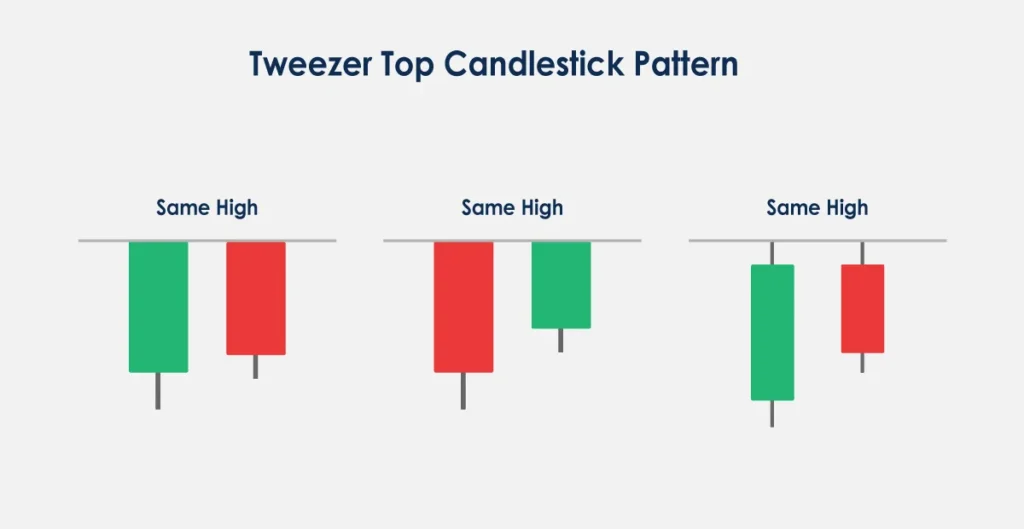

Mô hình nến Đỉnh nhíp (Tweezer Tops)

Mô hình Tweezer tops được xác định bởi hai cây nến liên tiếp có mức giá cao nhất gần như bằng nhau. Nó thường xuất hiện sau một xu hướng tăng, báo hiệu rằng xu hướng giảm sắp bắt đầu.

Mô hình này rõ ràng cho thấy sự thay đổi từ tâm lý tích cực sang tiêu cực, chủ yếu nó được hỗ trợ bởi các dấu hiệu giảm giá hoặc khối lượng giao dịch sụt giảm trên các cây nến tiếp theo.

Tìm hiểu cách các nhà giao dịch ngoại hối sử dụng đồ thị nến để phân tích xu hướng

Ưu điểm và nhược điểm của mô hình nến

Các mô hình nến được sử dụng rộng rãi trong phân tích kỹ thuật để dự báo sự thay đổi giá trong tương lai bằng cách nghiên cứu lịch sử hành vi của thị trường. Hiểu được điểm mạnh và điểm yếu của các mô hình này là rất quan trọng để kết hợp chúng một cách hiệu quả vào chiến lược giao dịch toàn diện.

Ưu điểm

Trình bày trực quan

Một tính năng quan trọng của đồ thị nến là khả năng truyền tải dữ liệu giá phức tạp theo một phương pháp trực quan đơn giản. Các nhà giao dịch có thể nhanh chóng hiểu được tâm lý thị trường và biến động giá bằng cách nghiên cứu các cây nến và mô hình của chúng.

Tín hiệu tức thời

Các mô hình nến cung cấp thông tin nhanh chóng về trạng thái tâm lý của thị trường, giúp nhà giao dịch xác định xem bên mua hay bên bán đang chi phối biến động giá. Điều này là cần thiết để đưa ra quyết định giao dịch nhanh chóng.

Nâng cao chiến lược giao dịch

Các nhà giao dịch thường sử dụng những mô hình nến kết hợp với các công cụ phân tích kỹ thuật khác như đường trung bình động, RSI và MACD để xác thực các tín hiệu giao dịch. Sự kết hợp này có thể cải thiện chiến lược giao dịch và quá trình đưa ra quyết định, dẫn đến kết quả giao dịch vượt trội hơn.

Hỗ trợ dự đoán thị trường

Các mô hình nến thường được sử dụng để dự đoán sự đảo chiều hoặc tiếp diễn của xu hướng trong tương lai. Các mô hình như Bullish Engulfing và Bearish Harami có thể dự đoán những thay đổi đáng kể trong xu hướng thị trường, cho phép các nhà giao dịch dự đoán hành vi giá sắp tới và đưa ra quyết định giao dịch phù hợp.

Nhược điểm

Tính chủ quan

Một thách thức đáng chú ý đối với các mô hình nến là tính chủ quan vốn có của chúng. Mỗi nhà giao dịch có thể diễn giải các mô hình giống nhau một cách khác nhau, và các yếu tố xác định chính xác một mô hình cụ thể đôi khi rất mơ hồ. Sự khác biệt này có thể dẫn đến các quyết định giao dịch không nhất quán.

Tín hiệu giả

Tuy nhiên, các mô hình nến, giống như tất cả các chỉ báo kỹ thuật khác, có thể tạo ra tín hiệu giả. Hành vi thị trường có thể đi chệch khỏi kết quả mong đợi của các mô hình này do các yếu tố không lường trước được như tin tức kinh tế, thay đổi tâm lý thị trường hoặc các sự kiện bên ngoài, từ đó dẫn đến thua lỗ cho nhà giao dịch.

Yêu cầu kinh nghiệm

Nhà giao dịch cần có nhiều kinh nghiệm và kiến thức để sử dụng mô hình nến một cách hiệu quả. Nếu không thực hành nhiều, nhà giao dịch mới bắt đầu có thể gặp khó khăn trong việc xác định và hành động theo các mô hình.

Rủi ro phụ thuộc quá mức

Đôi khi các nhà giao dịch dựa quá nhiều vào các mô hình nến trong khi bỏ qua các yếu tố quan trọng khác của giao dịch, chẳng hạn như phân tích cơ bản, điều kiện thị trường và tin tức. Sự phụ thuộc quá mức này có thể dẫn đến các quyết định giao dịch không phản ánh đầy đủ thông tin.

Biến kiến thức thành hành động: Giao dịch với ATFX

Bạn đã sẵn sàng để kiểm tra kiến thức mới tích lũy của mình về các mô hình nến chưa? ATFX cung cấp tài khoản demo và tài khoản giao dịch thực phù hợp với trình độ kiến thức của bạn, cho dù bạn là tân binh hay là một nhà giao dịch giàu kinh nghiệm. Thực hành những điều bạn đã học mà không chịu bất cứ rủi ro nào bằng tài khoản demo của ATFX hoặc tận dụng các kỹ năng của bạn trên thị trường thực tế. Hãy bắt đầu hành trình giao dịch của bạn với ATFX ngay hôm nay!