外汇点差是什么?这是初学者和高级交易者经常问的问题。点差在交易中发挥着关键作用,影响决策和盈利能力。在本文中,您将了解外汇中点差的真正含义、点差的计算方式、点差对交易者的意义、不同类型的点差、如何减少点差损失等。

目录:

什么是外汇点差 (spread) ?

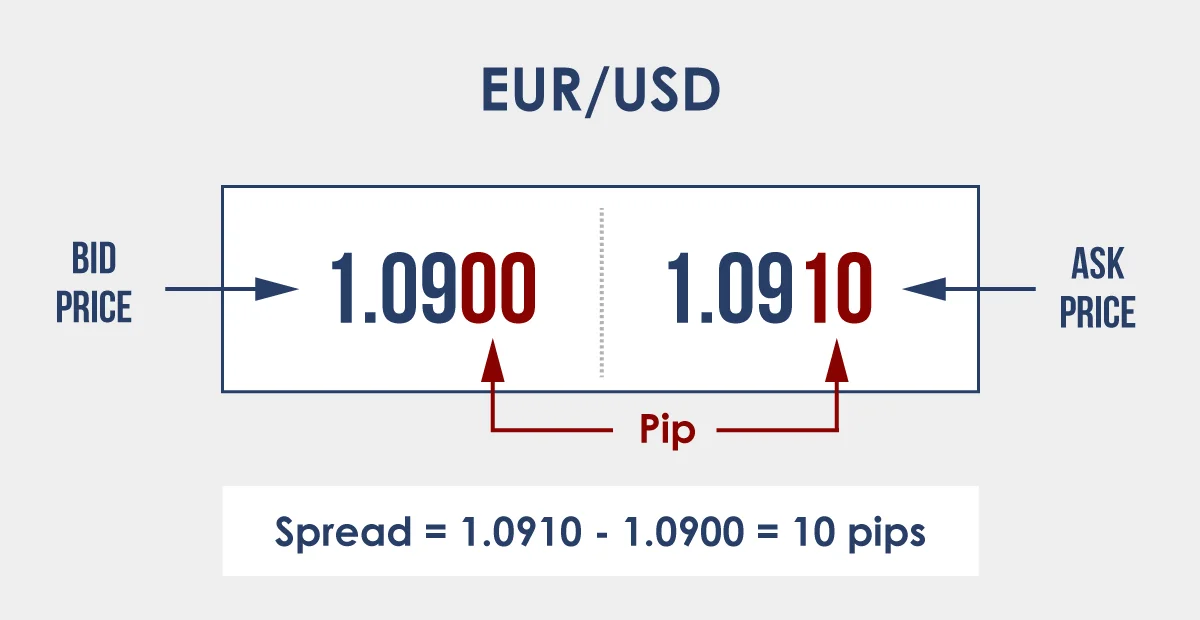

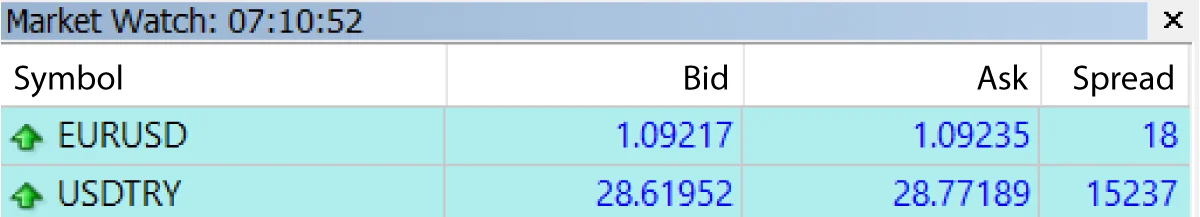

在外汇交易中,经常提到“点差”这个词,但它到底是什么意思呢?从本质上讲,点差是交易者在外汇市场交易时支付的成本。具体来说,它是货币对的买入价(Bid)和卖出价(Ask)之间的差额。

想象一下走进货币兑换亭。您会注意到每种货币列出了两个价格:购买该货币为一个价格;出售该货币则为另一个价格。价格的差异本质上就是点差,这就是货币交易市场运营商盈利的方式。

例子:

假设您要去美国旅行,需要将欧元兑换成美元。兑换柜台的报价板上显示:

欧元兑美元:1.0900(买入价)

欧元兑美元:1.0910(卖出价)

如果您购买美元,则每欧元可兑换 1.0900 美元。但是,如果您决定立即将这些美元兑换回欧元,则卖出汇率为 1.0910。在本例中,差额为 0.001,这就是点差,交易所将其作为费用。

在外汇市场中,这种点差通常以“点”来衡量。使用上面的例子,点差将为 10 点。学习更多关于外汇中的点是什么。

详解:

在外汇交易中,欧元/美元、英镑/美元和美元/日元等主要货币对的点差通常比次要货币对或奇异货币对的点差更小。例如:

欧元/美元的价差可能为 0.8 点。

与此同时,英镑/日元作为波动性较大的货币对,价差可能为 3.5 点。

如何计算外汇点差?

理解如何计算外汇点差对于每个交易者都至关重要,因为它直接影响交易成本。点差是货币对的买入价(买入)和卖出价(卖出)之间的差额。

公式:

点差 = 卖出价 – 买入价

这种差异通常以“点”来衡量,它是外汇中最小的价格变动,代表货币价值的一小部分。对于大多数货币对,1 点相当于 0.0001。

例子:

想象一下您正在交易平台查看欧元/美元货币对。您观察到以下情况:

买入价:1.1200.

卖出价:1.1205.

计算点差:

点差 = 1.1205 – 1.1200

点差 = 0.0005 或 5 点

在这种情况下,如果您决定立即进行交易,您将开始出现 5 点的亏损,这代表经纪商为促成交易而收取的费用。

高点差 vs 低点差

方面 | 高点差 | 低点差 |

定义 | 买入价和卖出价之间的差额通常为 5 点或更多。 | 买入价和卖出价之间的差额通常为 0.1 至 1 点。 |

通常出现的环境 | 流动性较低的市场、奇异的货币对以及高波动时期。 | 高流动性的市场、主要货币对、有竞争力的经纪商产品。 |

对交易者的影响 | 较高的交易成本和滑点的可能性可能不利于剥头皮交易。 | 交易成本更低,进出点更可预测,有利于频繁交易。 |

例子 | 出现在美元/南非兰特、欧元/土耳其里拉等奇异货币对中,或者在地缘政治事件或重大公告期间出现。 | 出现在欧元/美元和英镑/美元等主要货币对中或主要市场的高峰交易时段。 |

最适合的交易者 | 风险承受能力较高或交易频率较低的交易者。 | 日内交易者、剥头皮交易者以及频繁或大量交易的人。 |

为什么点差对交易者很重要?

对于任何参与外汇交易的人来说,了解点差的重要性至关重要。点差直接影响交易者进入和退出交易时的成本。因此,在决定每笔交易的盈利能力方面,它起着至关重要的作用。

成本影响:

每次建立头寸时,交易者都会以等于点差的微弱劣势开始。因此,这意味着市场需要向有利于交易者的方向移动,弥补点差产生的差额,交易才能实现盈亏平衡。点差越大,最初的劣势就越显着。

交易频率:

对于全天建立多个头寸的日内交易者和剥头皮交易者来说,即使是稍大的点差也可能累积成相当大的成本。另一方面,持有头寸数天或数周的长期交易者可能受点差的影响较小。学习更多关于日内交易策略。

例子:

试想一位日内交易者每天交易欧元/美元货币对 20 次。如果点差为 1 点,并且每次交易 1 标准手,则点差成本为:

20 笔交易 x 1 点 x 10 美元(1 个标准手欧元/美元的 1 点价值)= 每日 200 美元

一个月内,这相当于 4,000 美元(考虑 20 个交易日),这充分说明即使很小的价差也会随着时间的推移产生重大影响。学习外汇中手数是什么。

详解:

试想有 2 个交易者:

交易者 A 使用的经纪商的欧元/美元点差为 0.5 点。

交易者 B 使用同一货币对点差为 2 点的经纪商。

如果两个交易者随着时间的推移进行相同的交易,交易者 B 的成本将明显更高,从而影响其整体盈利能力。学习如何成为一名操盘手。

最大限度地减少外汇点差损失的 5 种方法

成功驾驭点差对于尽可能放大外汇交易盈利能力至关重要。通过了解和实施特定策略,交易者可以最大限度地减少点差对其交易的影响,并提高整体交易绩效。

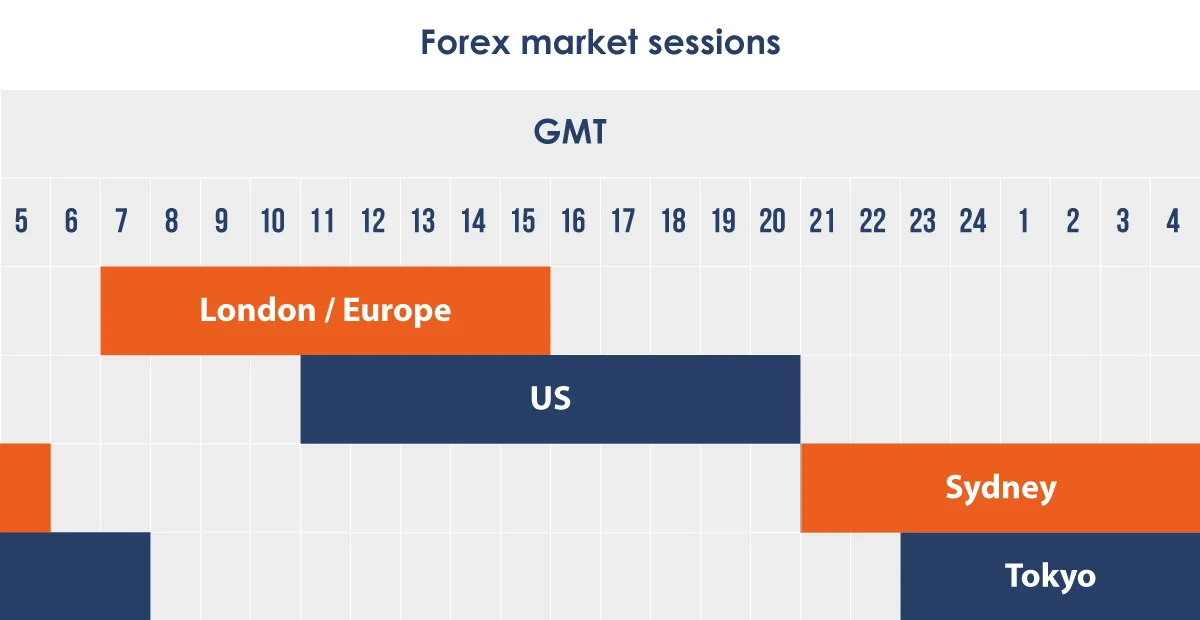

高峰时段交易:

在流动性较高的 3 个主要交易时段,点差通常会收窄。交易者在这些时间进行交易,就可以从较低的成本中受益。

例子:伦敦和纽约时段的重叠时段中交易量最高,通常会导致欧元/美元等货币对的点差收窄,在该时段中,欧元/美元的点差可能为 0.8 点,而亚洲时段则可能为 1.5 点。

将点差成本纳入盈利目标:

设定盈利目标时始终考虑点差。如果点差较大,您可能需要更大的价格变动才能实现盈利目标。

例子:如果您正在进行剥头皮交易,目标是在点差为 2 点的货币对上获得 10 点的利润,那么市场需要向对您有利的方向移动 12 点,才能实现您的净利润目标。了解外汇交易是否能够盈利。

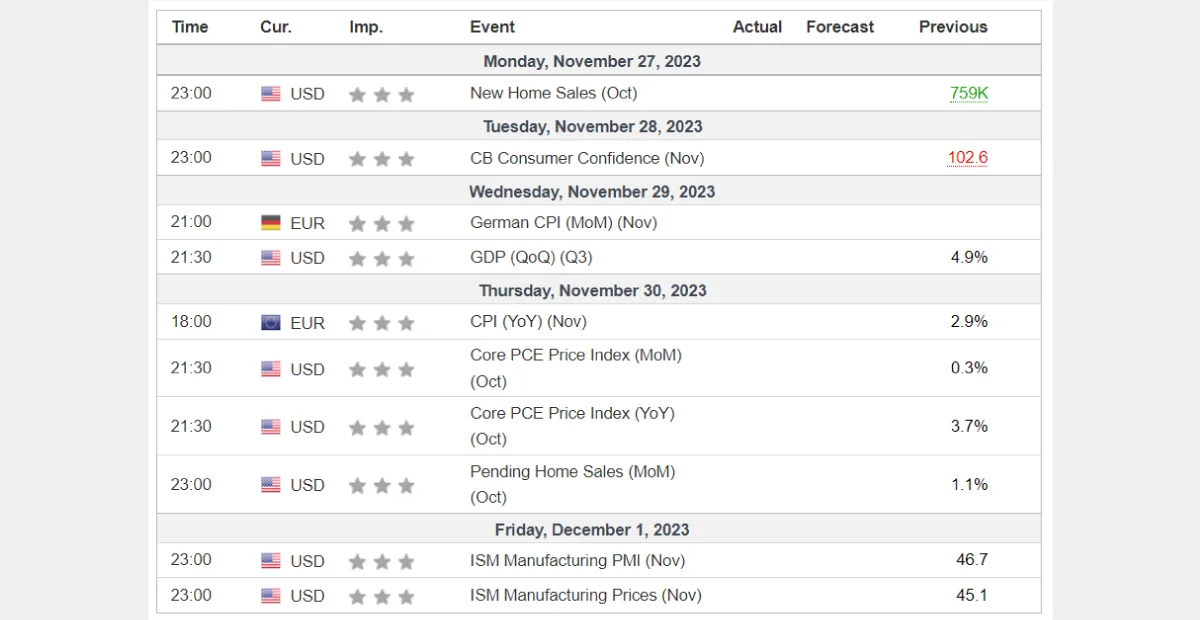

避免在重大新闻发布之前/之后立即进行交易:

由于波动性增加,在重大经济公告期间,点差可能会大幅扩大。最好避免在此类事件期间进行交易,尤其如果您的经验不够丰富。

例子:如果您正在交易英镑/美元货币对,英国央行即将做出利率决定,新闻发布前后点差可能会从 1 点跳至 5 点。

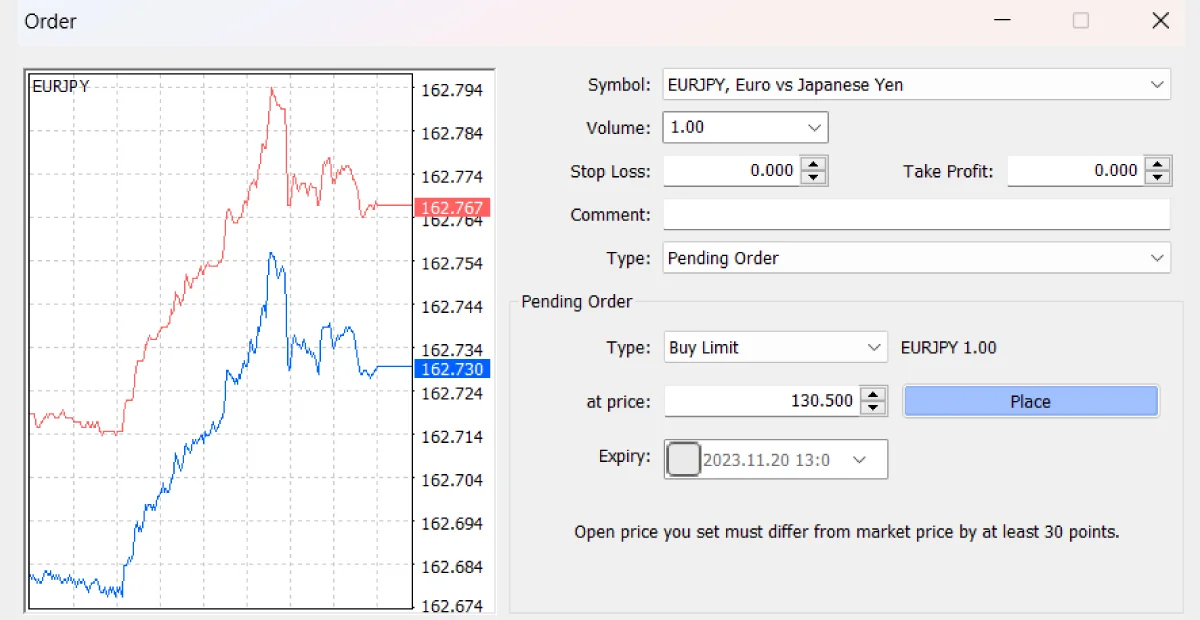

使用限价单:

限价单允许您设置特定的入场价格,确保您不会在点差过大时进行交易。

例子:如果您设置限价单以 130.50 买入欧元/日元,则仅当卖价(对于买入单)达到该水平时才会执行该订单,确保您不会支付更高的点差。

明智地选择您的货币对:

某些货币对本质上具有较大的点差。选择性地交易货币对有助于管理点差成本。

例子:如果您是日内交易者,那么专注于点差较小的欧元/美元等主要货币对可能比美元/土耳其里拉等奇异货币对更具成本效益,因为后者的点差可能明显更高。学习如何交易欧元/美元。

详解:

如果交易者每天交易 20 笔平均点差为 1 点的货币对,其点差成本为 200 美元(假设每笔交易 1 标准手),而交易点差为 3 点的货币对,其点差成本将会翻至三倍,达到 600 美元。了解为什么日内交易者会失败以及如何扭转局面。

3 种外汇货币对 (forex pair) 的点差

外汇市场拥有种类繁多的货币对,每种货币对都有自己的特点。其中最显着的特征之一是点差。通常,货币对分为 3 个主要组:主要货币对、次要货币对和奇异货币对。这些类别中的货币对之间的点差可能存在显着差异。

主要货币对 (major pairs)

这些是世界上交易量最大的货币对;它们通常涉及美元。例如欧元/美元、英镑/美元和美元/日元等。由于其高流动性和交易量,主要货币对通常具有最窄的点差。

次要货币对 (minor pairs)

这些货币对不包括美元,但涉及其他主要货币。例如欧元/英镑、欧元/澳元和英镑/日元。虽然它们的流动性仍然相对较高,但它们的点差通常比主要货币对的点差更大。

奇异货币对 (exotic pairs)

外来货币对涉及一种主要货币和一种来自发展中经济体或较小经济体的货币。例如 USD/TRY(美元/土耳其里拉)和 EUR/ZAR(欧元/南非兰特)。由于流动性较低和波动性较高,这些货币对往往具有最大的点差。

汇总表:

类别 | 货币对示例 | 典型点差范围(以点为单位) |

主要货币对 | 0.5 – 1.5 | |

0.7 – 2.0 | ||

0.6 – 1.8 | ||

次要货币对 | 欧元/英镑 | 1.5 – 3.0 |

欧元/澳元 | 1.8 – 3.5 | |

英镑/日元 | 2.0 – 4.0 | |

奇异货币对 | 美元/土耳其里拉 | 10 – 25 |

欧元/南非兰特 | 15 – 50 | |

美元/新元 | 3 – 10 |

例子:

在典型的交易日,交易者可能会观察到以下点差:

欧元/美元(主要货币对):0.9点

欧元/澳元(次要货币对):2.3 点

美元/土耳其里拉(外来货币对):15 点

从这个角度来看:

交易 1 标准手欧元/美元,点差为 0.9 点,成本为 9 美元。

交易相同数量的欧元/澳元,点差为 2.3 点,成本为 23 美元。

交易美元/土耳其里拉的点差为 15 点,成本高达 150 美元。

点差的差异会显着影响交易成本,特别是对于那些大量或频繁交易的交易者。

影响点差的 5 个因素

外汇点差并非固定不变。它可能会根据许多因素而波动,每个因素在确定交易者进入和退出交易所需支付的费用方面都发挥着至关重要的作用。了解这些因素可以帮助交易者计划应对潜在的点差变化并相应地调整策略。

市场流动性:

流动性是指在不引起重大价格变动的情况下购买或出售资产的难易程度。高流动性市场的点差往往较小。

例子:欧元/美元等主要货币对由于交易参与者众多而具有较高的流动性,从而导致点差收窄。相比之下,由于流动性较低,美元/南非兰特等奇异货币对的点差可能更大。

交易时段:

外汇市场 24 小时运行,但并非所有时间都同样活跃。点差可能因交易时段而异。了解为什么外汇市场 24 小时开放。

例子:伦敦和纽约交易的重叠时段,交易量最高,通常会导致点差收窄。相反,在亚洲时段,某些货币对的点差可能会稍微扩大。

经济事件和新闻发布:

重大经济公告可能导致波动性增大,进而影响点差。

例子:央行利率决策、就业报告或地缘政治事件可能导致价格快速波动和点差扩大。

经纪商政策:

不同的经纪商有不同的政策和业务模式,这会影响他们提供的点差。

例子:一些经纪商可能会提供固定点差(保持不变),而其他经纪商可能会提供可变点差,根据市场状况扩大或缩小。了解经纪商类型。

市场波动性:

在波动性较大的时期,随着市场变得更加不确定,点差可能会扩大。

例子:英国脱欧或意外的选举结果等事件可能会导致重大的市场反应,从而导致点差扩大。

3 种点差的类型

在外汇市场上,经纪商提供不同类型的点差以满足交易者的不同需求。了解这些点差类型可以帮助交易者选择适合其策略的经纪商和交易环境。学习 如何选择经纪商 。

固定点差:

顾名思义,无论市场状况如何,固定点差都保持不变。固定点差具有可预测性,这对于喜欢稳定交易成本的交易者来说尤其有利。

例子:经纪商可能会为欧元/美元货币对提供 2 点的固定点差,这意味着无论市场波动或流动性如何,交易者都将始终支付该点差。

可变(或浮动)点差:

可变点差根据市场状况而波动。在标准市场条件下,点差可能非常小,但在波动时期可能会大幅扩大。

例子:经纪商可能会为英镑/日元货币对提供可变点差,范围从流动时段的 1.5 点到重大新闻发布期间的 5 点。

零点差:

一些经纪商为某些账户类型或促销期提供零点差。虽然点差为零,但经纪商可能会针对每笔交易收取佣金。

例子:经纪商可能对美元/加元货币对提供零点差,但对每手交易收取 7 美元的佣金。

正在寻找低点差的外汇经纪商吗?

在ATFX,我们为能够针对各种货币对(包括欧元/美元和英镑/美元等主要货币对)提供具有竞争力的点差而感到自豪,点差低至令人惊叹的 1.8 点。对于那些熟悉 MetaTrader 4 的交易者,我们还在我们的MetaTrader 4 平台提供外汇交易机会。立即开设交易账户,开始您在 ATFX 的外汇交易之旅。同时了解我们的MT4指标。

通过模拟账户深入了解点差如何操作

点差是每位外汇交易者必须了解的内容。但是,与许多事情一样,实践经验往往是最好的老师。这正是 ATFX 的模拟账户发挥作用的地方。

模拟 交易账户 使您能够在实时市场条件下进行交易,而无需使用真金白银冒险。对于无论新手或是经验丰富的交易者来说,它都是一个非常宝贵的工具,它提供了一个沙盒环境来测试策略、了解市场动态并了解点差如何影响交易。

当您对自己的 交易策略 以及对点差的理解充满信心后,再过渡到真实账户就会轻松很多。